2026年の米国株がわかる!みずほの最新レポートを解説してみた。大手テックだけが勝ち続ける真実|AIブーム減速なのに株価上昇する3つの理由

モモです。ブログ、X、YouTubeで米国株の投資情報を発信しています♪

YouTubeで分かりやすく経済ニュースを解説しています。

この動画は、わたしがAIを活用して作成しました。

このYouTubeでは、「聞き流すだけで内容がスッと入る」動画づくりを目指しています。

ここからはブログバージョンです。

こんにちは。今回は、みずほリサーチ&テクノロジーズが発表した最新レポートを読み込んで、2026年の米国株投資で押さえるべきポイントをお伝えします。

結論から言うと、AIブームは減速しても、大手テック企業の優位性は揺るぎません。むしろ格差は広がる一方です。この記事では、63ページの大作レポートから重要データだけを厳選し、具体的な投資戦略まで解説していきます。

私がmoomoo証券を愛用している理由は、

手数料が圧倒的に他社より低いから♪

手数料は1回ごとだと小さく見えても、

積み重なると意外と大きな金額に...

>>ブログ記事:米国株の手数料で損してない?moomoo証券と主要ネット証券3社を完全比較してみた

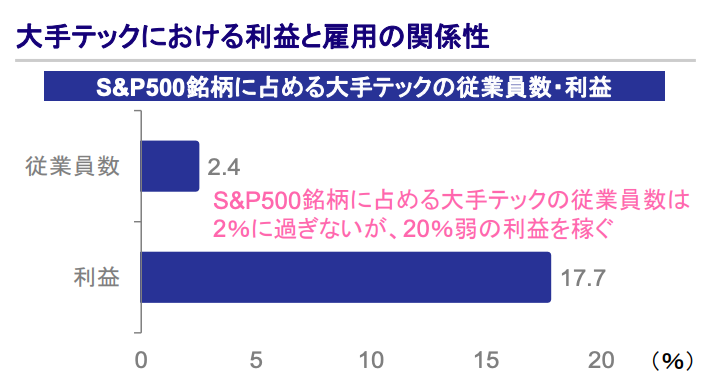

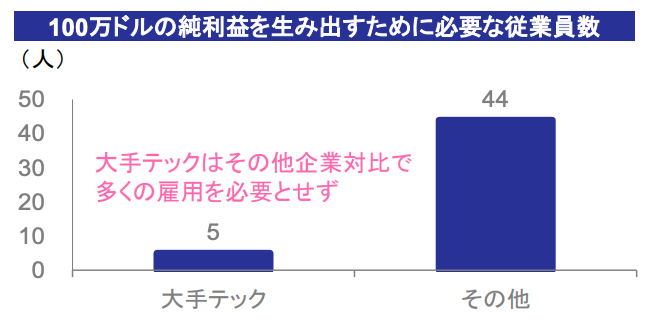

衝撃のデータ:従業員2%で利益20%弱を稼ぐ大手テック企業

まず、レポートで最も衝撃的だったデータをご紹介しましょう。

大手テック企業の従業員数は、S&P500企業全体のわずか2%。それなのに、彼らが稼ぐ利益はS&P500企業全体の17.7%を占めているんです。

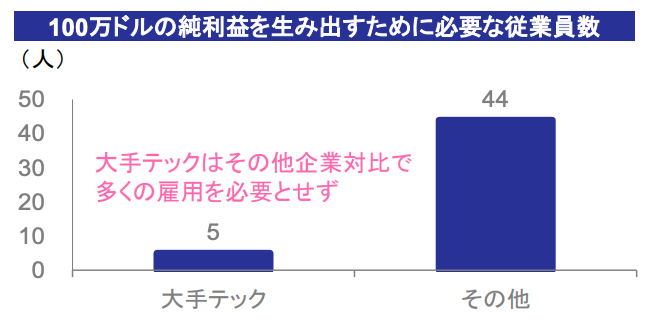

さらに驚くべきは収益効率です。100万ドルの純利益を生むために必要な従業員数を比較すると、大手テックはわずか5人。一方、その他の企業は44人も必要なんです。つまり、約9倍も効率的に利益を生み出しています。

この圧倒的な収益構造こそが、2026年の米国株を理解する鍵になります。

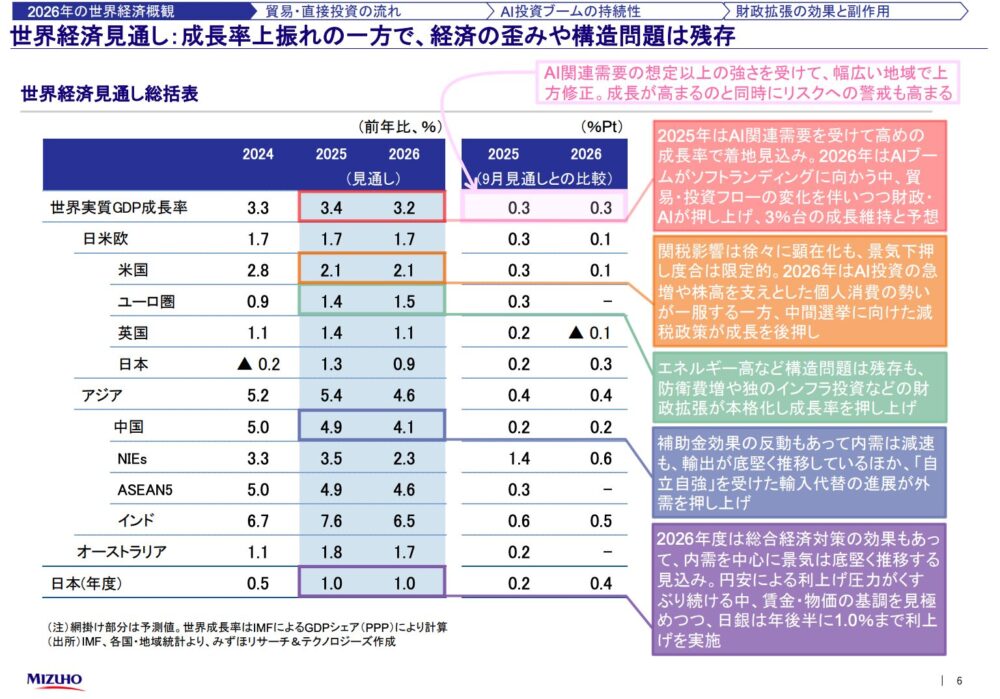

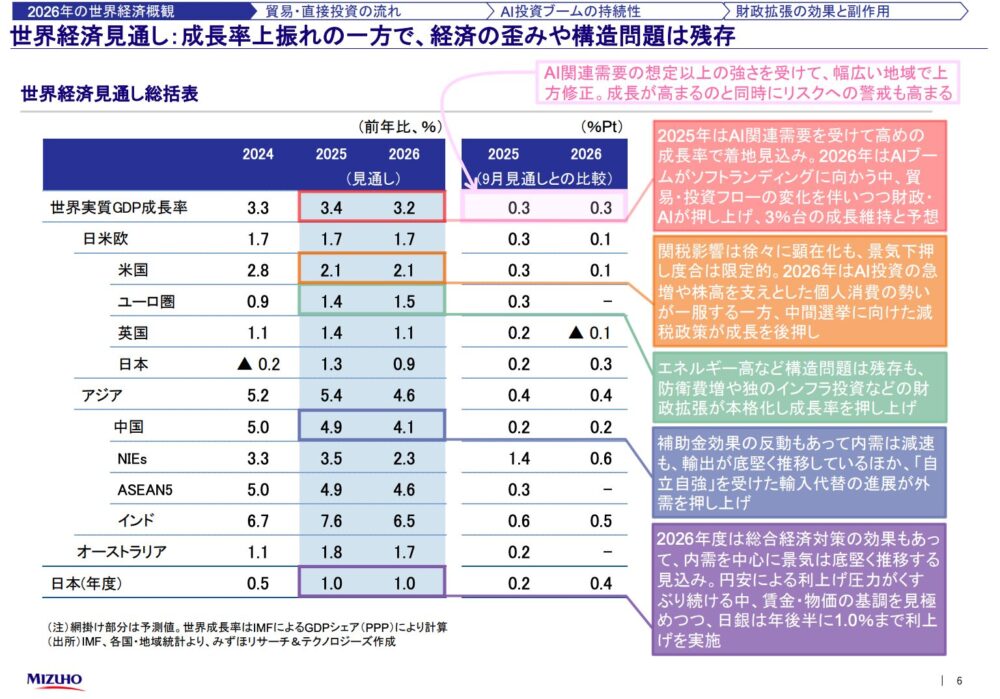

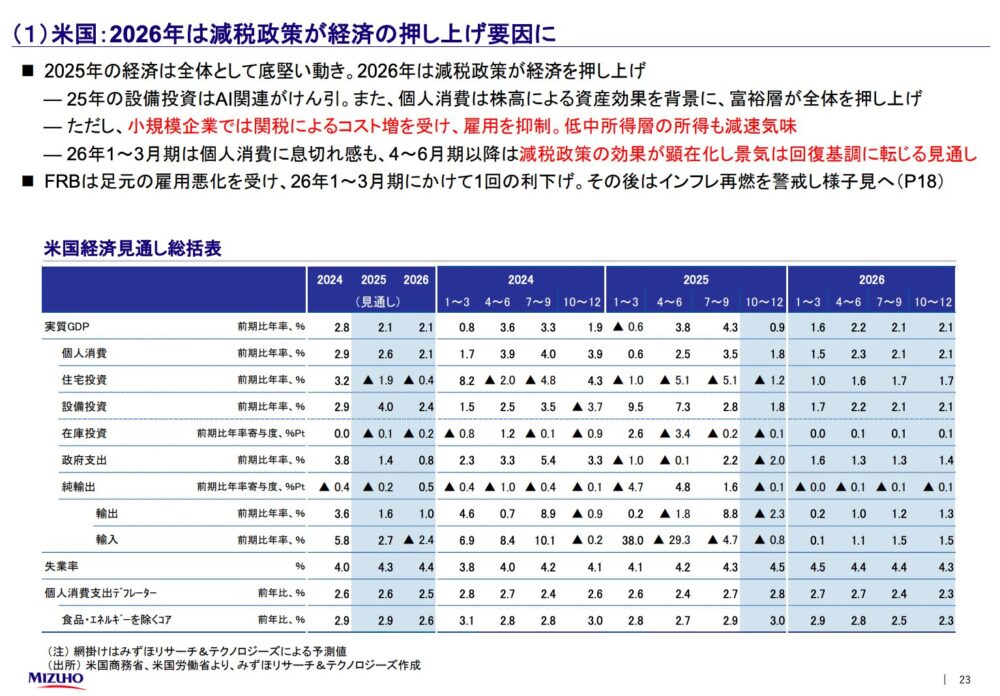

みずほレポートが予測する2026年の経済データ

GDP成長率2.1%だが成長の中身が変わる

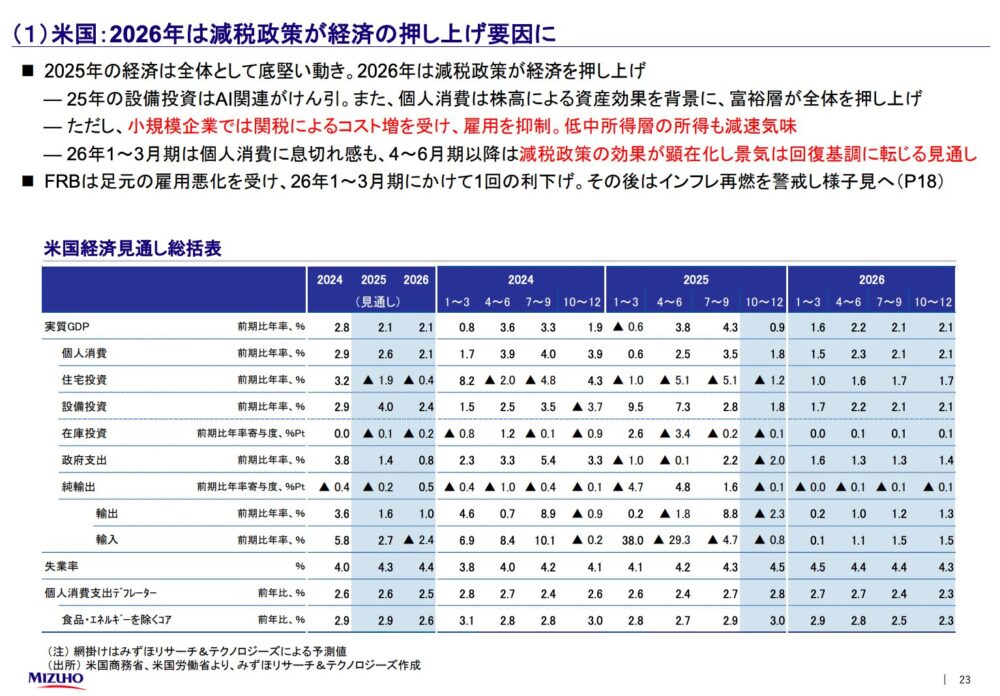

レポートによると、2026年の米国実質GDP成長率は2.1%と予想されています。これは2025年と同じ水準ですが、成長の中身が大きく変わるんです。

2025年はAI関連投資が成長を牽引しました。しかし2026年は、財政・税制政策が景気の押し上げ要因になります。つまり、民間主導から政府主導の成長へと切り替わるわけです。

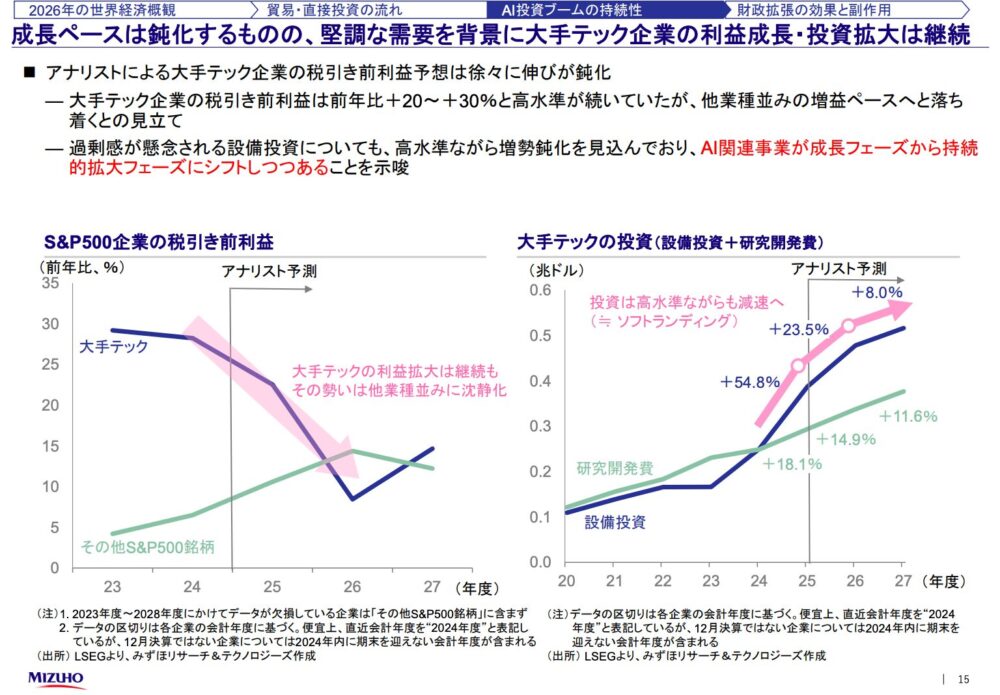

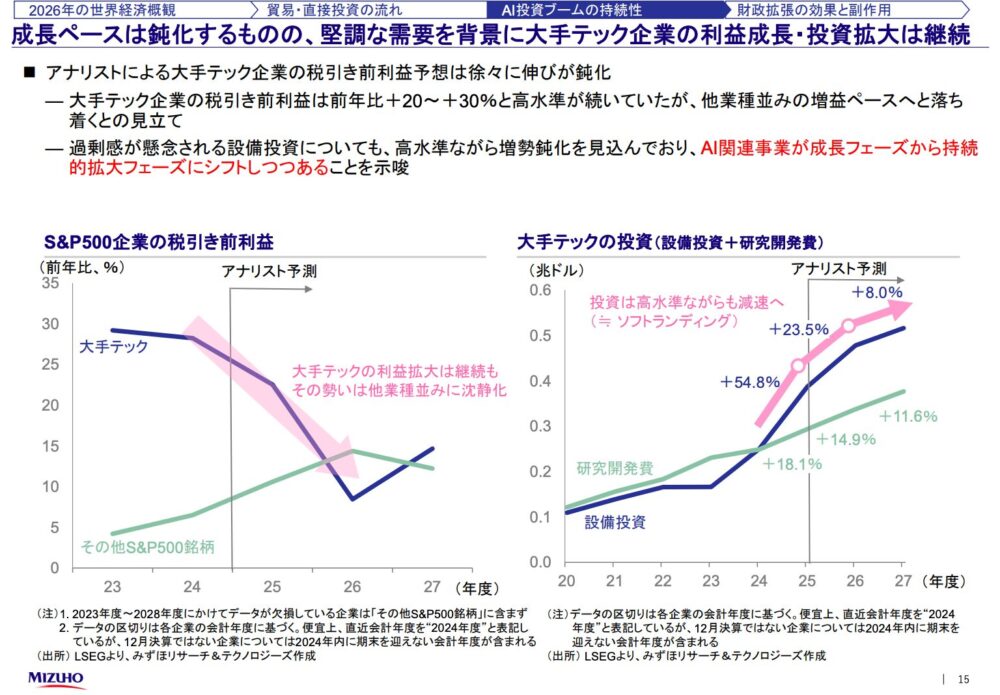

AI投資は減速するが利益成長は続く

生成AI投資は、収益化の遅れや電力供給制約により、2026年に調整局面へ入る見通しです。

大手テックの投資ペースを見ると、この変化は明らかでしょう。設備投資と研究開発費を合わせた伸び率は、2024年度が前年比プラス54.8%、2025年度がプラス23.5%、そして2026年度はプラス8%と予想されています。

それでも、大手テック企業の税引き前利益は増益を続けます。ただし、これまでの前年比20~30%増という高水準から、他業種並みのペースへ落ち着く見込みです。

AIブーム減速でも経済が安定する3つの理由

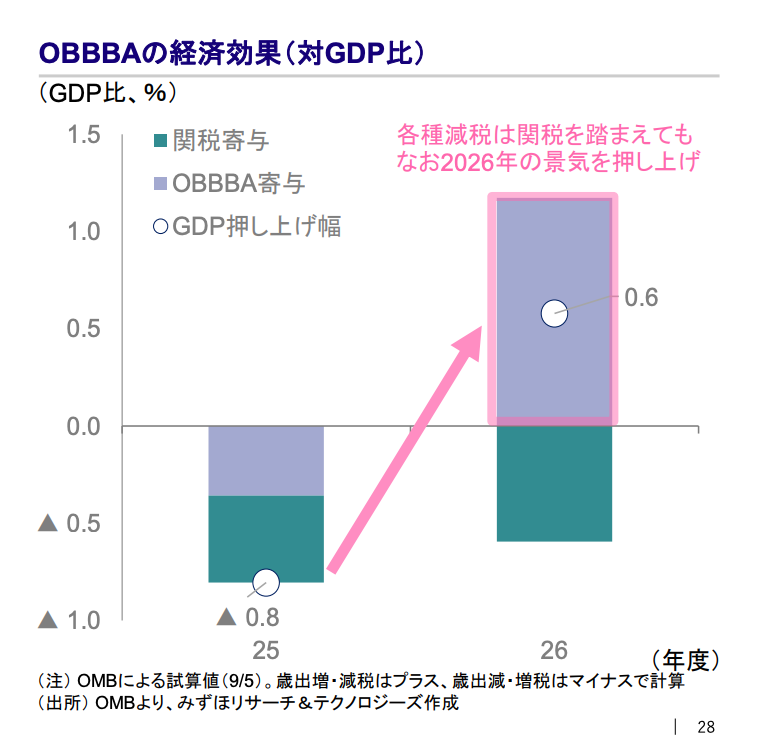

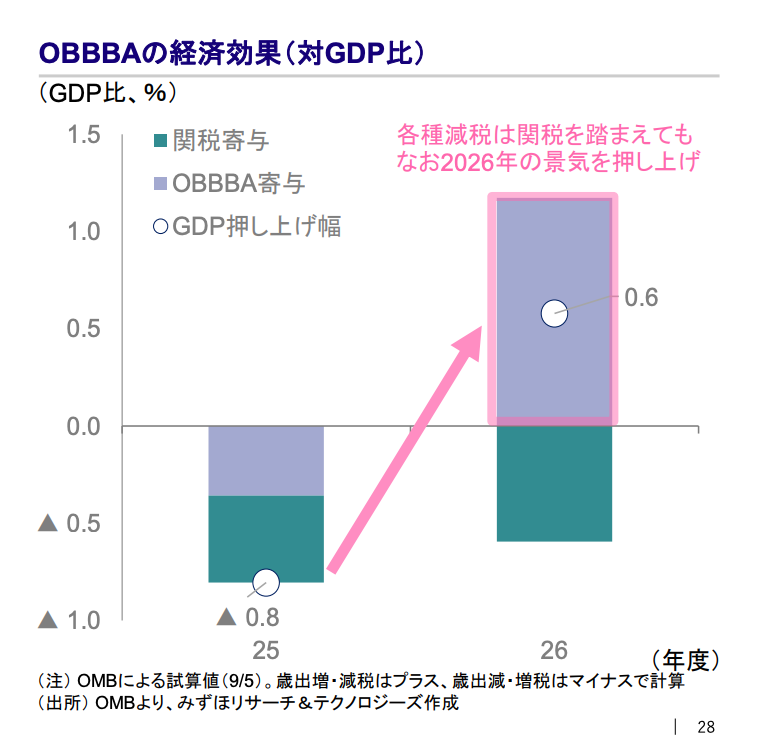

理由①:トランプ減税がGDPを0.6%押し上げる

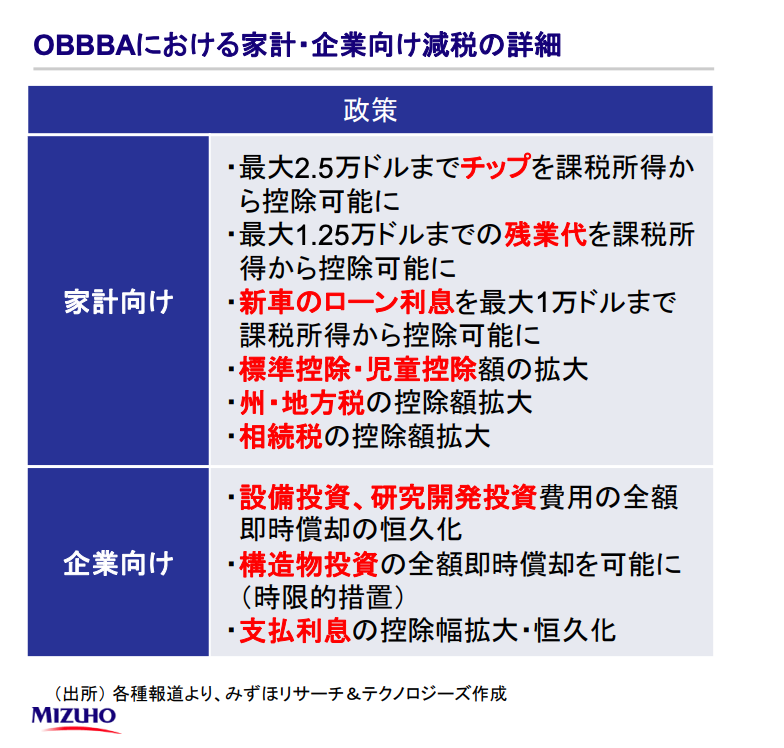

2026年の景気を支える最大の要因は、OBBBAという減税パッケージです。レポートによると、この減税がGDPを0.6%程度押し上げる見込みなんです。

GDP成長率2.1%のうち、約3分の1が減税効果によるもの。これは相当大きな影響ですよね。

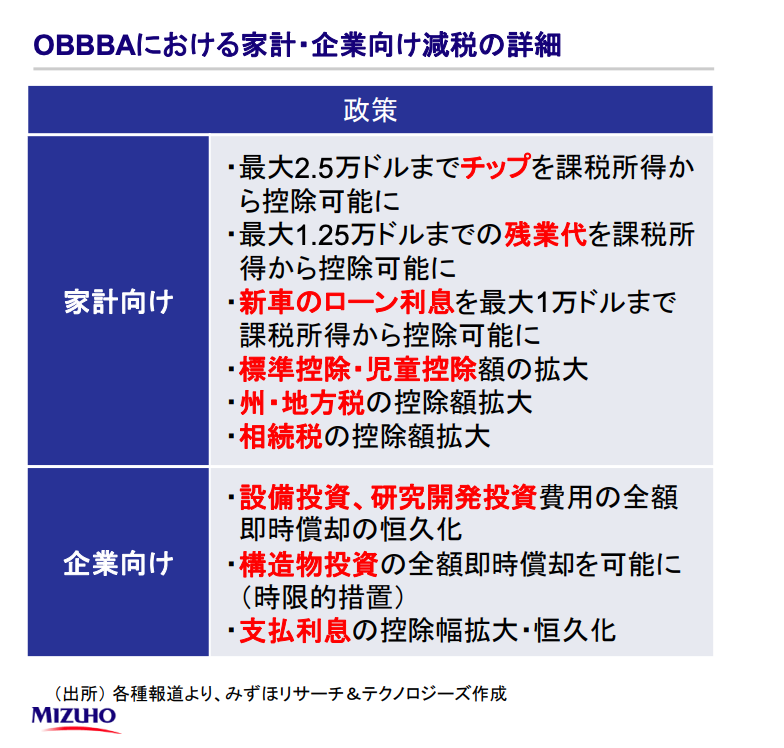

家計向けには、チップや残業代の課税所得からの控除、新車ローン利息の控除、児童控除額の拡大などが含まれます。企業向けには、設備投資や研究開発費用の全額即時償却の恒久化などが盛り込まれているんです。

家計も企業も、両方が減税の恩恵を受けます。わたしの見解では、これは消費関連企業とハイテク企業にとって大きなプラス材料になるでしょう。

理由②:大手テックの圧倒的な収益効率は変わらない

AIブームが減速しても、大手テック企業の収益体質そのものは変わりません。

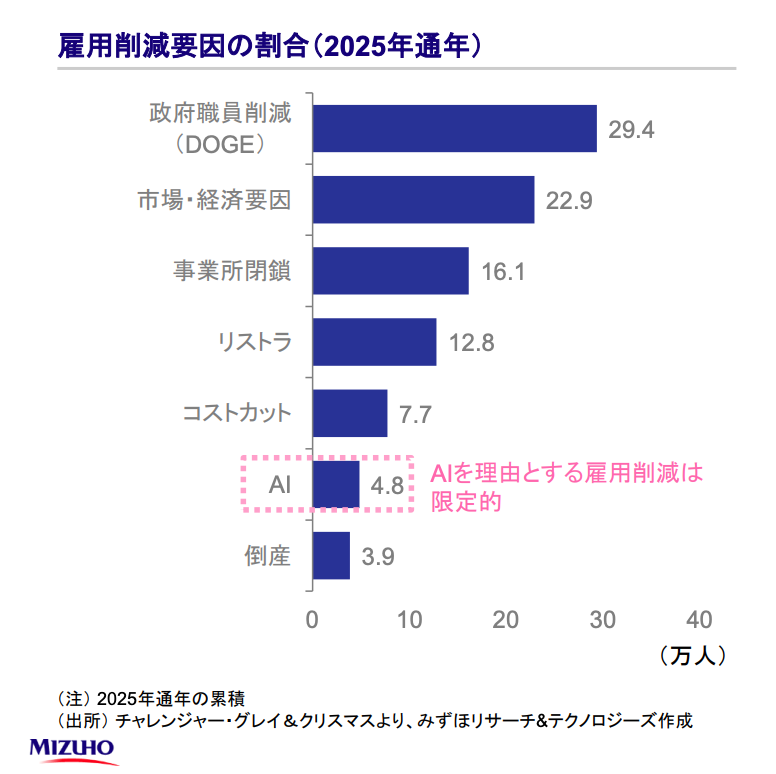

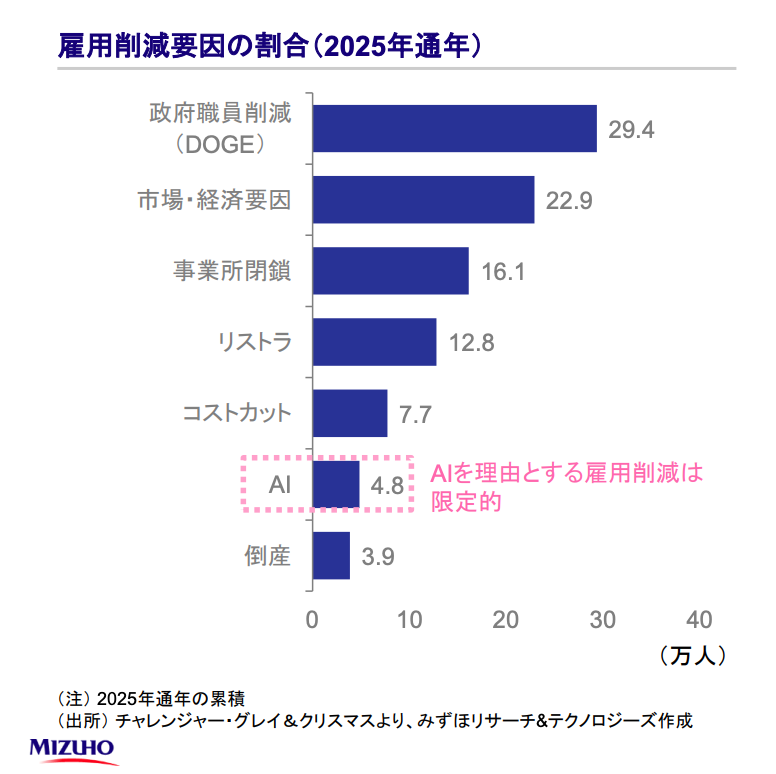

ここで興味深いデータがあります。チャレンジャー・グレイ&クリスマスの2025年通年の集計によると、AIを理由とする雇用削減はわずか4.8%です。政府職員削減が29.4%、市場・経済要因が22.9%と、AI以外の要因の方がはるかに大きいんです。

つまり、大手テック企業が少ない従業員で高い利益を稼ぎ続ける構造は、2026年も継続するということです。

理由③:対米投資合意9.6兆ドルが段階的に実施される

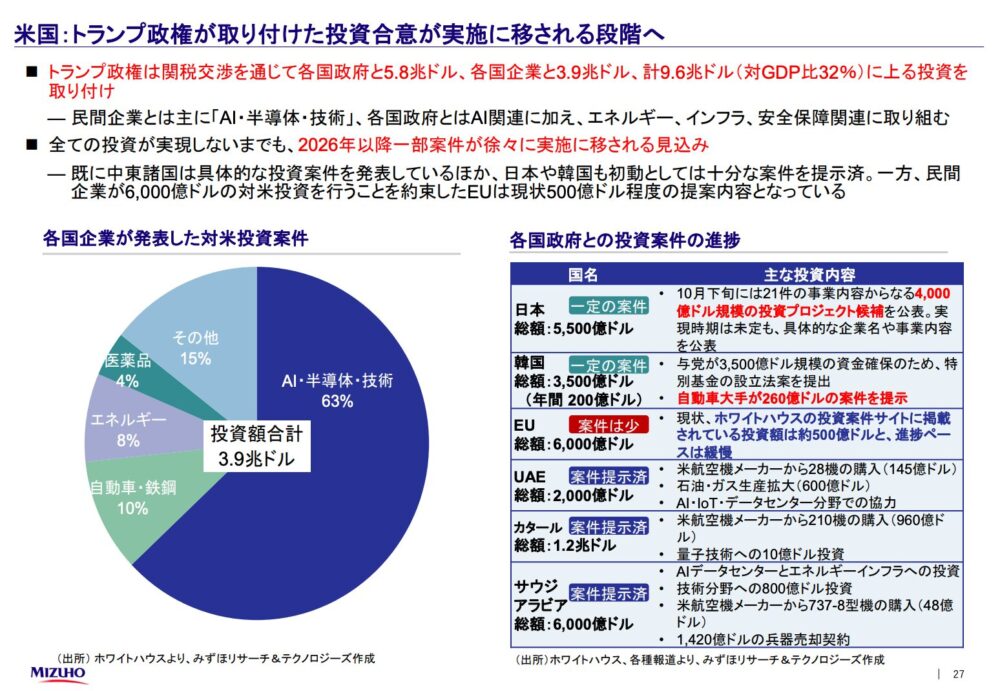

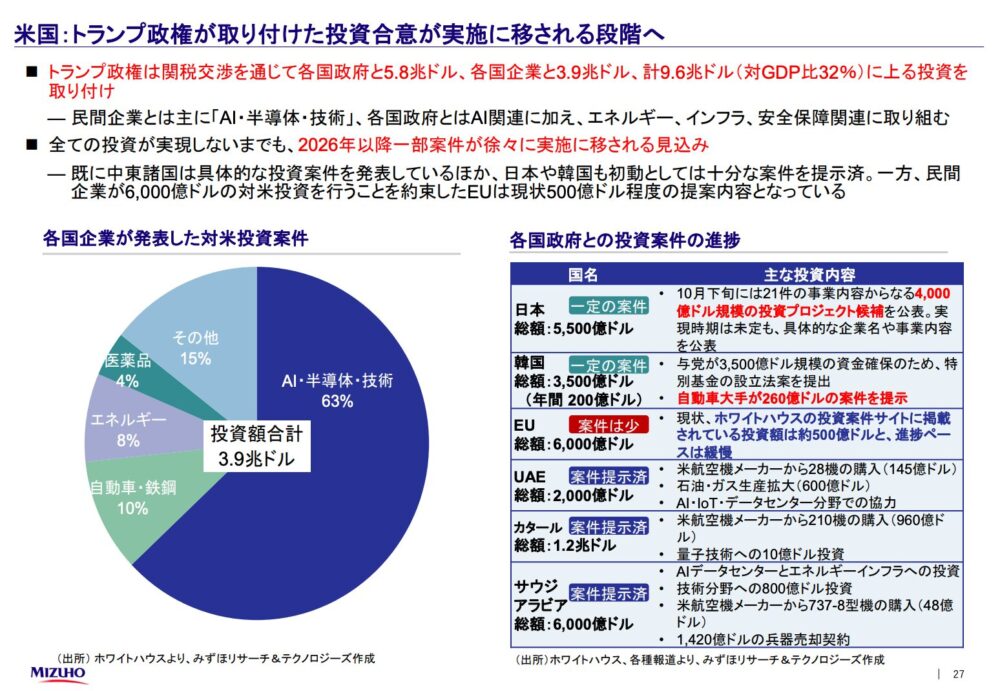

トランプ政権は関税交渉を通じて、各国から合計9.6兆ドルもの投資を取り付けました。これは対GDP比で32%に上る巨額の投資です。

すでに具体的な動きも出ています。日本は4000億ドル規模の投資プロジェクト候補を公表済みです。韓国も3500億ドル規模の特別基金設立法案を提出しました。

レポートによると、民間企業の投資の63%はAI・半導体・技術分野に集中しています。各国政府はAI関連に加え、エネルギーやインフラにも投資する予定です。

これは大手テック企業、特にAI・半導体関連にとって、追い風になるでしょう。

拡大する格差:小規模企業が直面する厳しい現実

関税負担は小規模企業に集中している

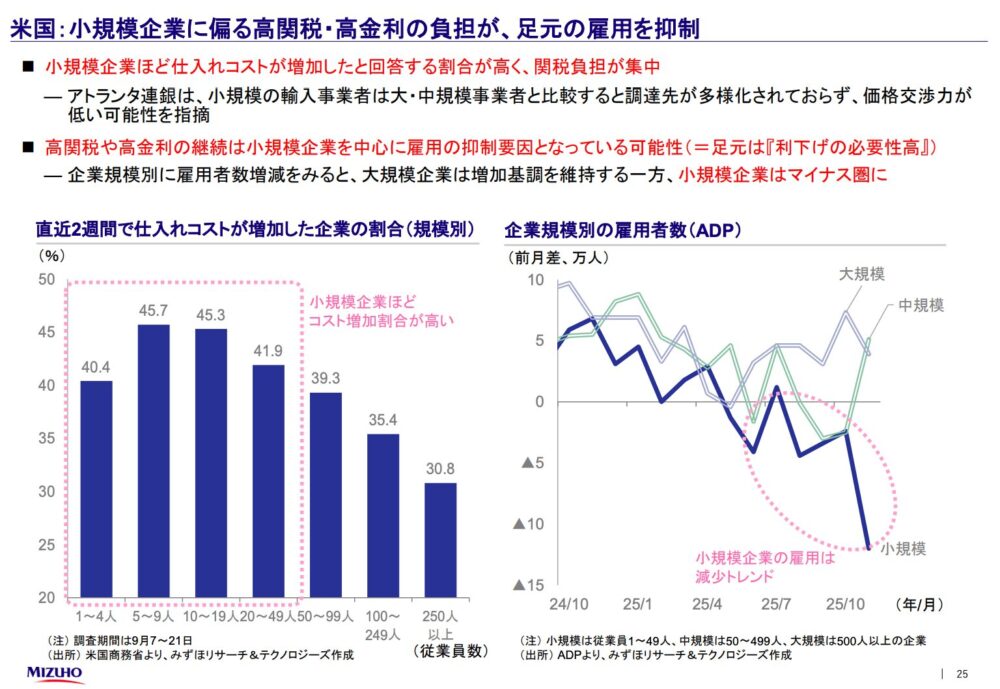

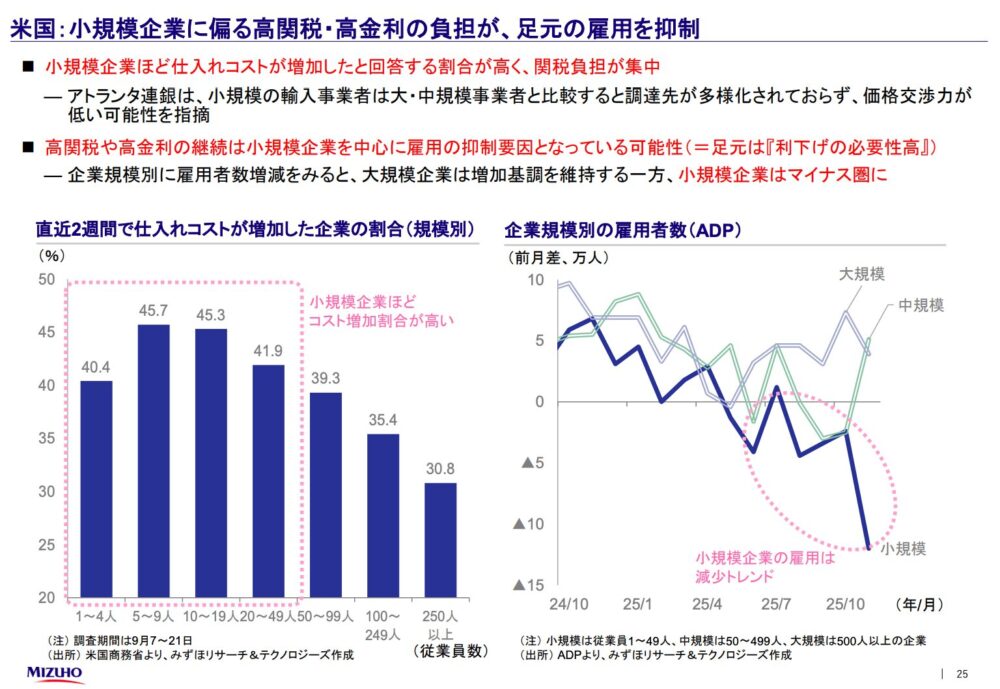

レポートには、小規模企業の苦境を示すデータが掲載されています。

直近2週間で仕入れコストが増加した企業の割合を見ると、従業員1~9人の企業では40.4%、10~19人では45.7%、20~49人では45.3%です。一方、250人以上の大規模企業では30.8%にとどまっています。

小規模企業ほど、調達先が多様化されておらず、価格交渉力が低いんです。トランプ関税の負担が、小規模企業に集中しているのは明らかでしょう。

減税の恩恵も届きにくい構造

減税の効果は小規模企業にも及びますが、高関税と高金利のダブルパンチを相殺するほどではありません。

一方、大手テック企業は設備投資や研究開発費用の全額即時償却など、減税の恩恵を最大限享受できる体制が整っています。

結果として、2026年は大手テックと小規模企業の格差がさらに拡大する年になるでしょう。

わたしが考える具体的な投資戦略

タイミング戦略:前半は慎重に、後半は積極的に

レポートによると、2026年1~3月期は個人消費に息切れ感があります。しかし4~6月期以降は、減税政策の効果が顕在化し、景気は回復基調に転じる見通しです。

わたしの投資戦略としては、1~3月は無理に買い急がず、押し目買いのチャンスと捉えるべきだと考えています。4月以降、減税効果が顕在化すれば、本格的に買い増していく戦略が有効でしょう。

ポートフォリオ戦略:コアは大手テック、サテライトで分散

レポートのデータから読み取れるのは、大手テック企業の圧倒的な優位性です。

ポートフォリオのコアは、間違いなく大手テック株で固めるべきでしょう。マイクロソフト、アルファベット、メタ、エヌビディア、アマゾンなどは引き続き有望だと考えています。

ただし、セクター分散も大切です。減税は家計消費を刺激し、対米投資はインフラにも向かいます。消費関連や資本財セクターにも目を向けましょう。

小型株については、ポートフォリオの中心は大手テック、サテライトで小型株を少し持つというバランスが良いと思います。

今だけの特典/

✓ 相場予測note 初月無料(通常5,980円)

✓ FX note 初月無料(通常5,980円)

✓ 入金で最大10万円相当の人気株プレゼント

圧倒的に安い手数料で米国株の売買ができるので、おすすめの証券会社です。

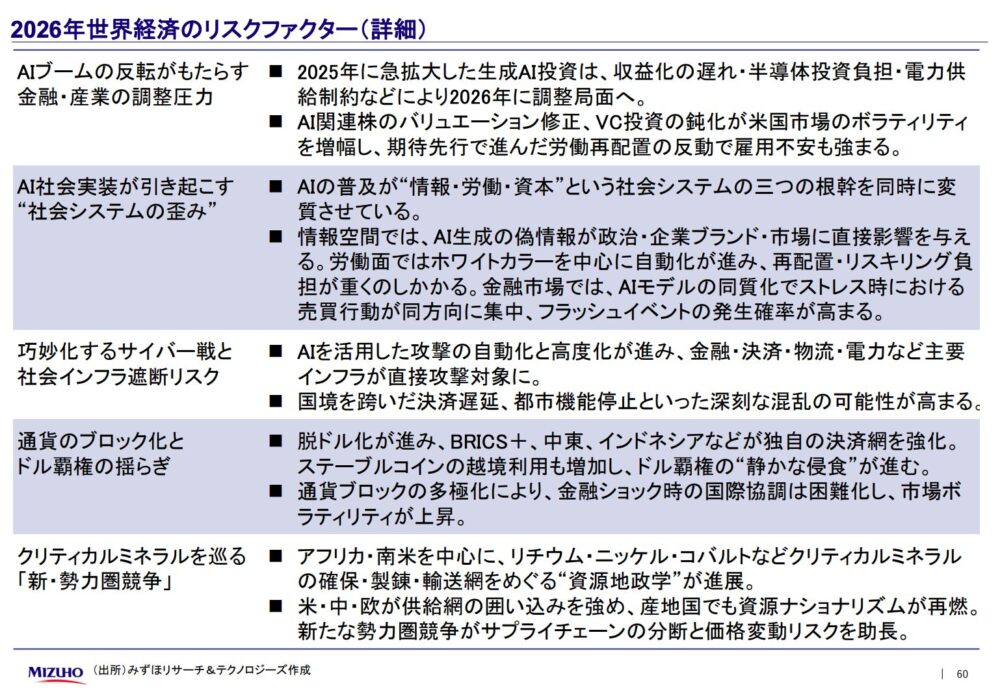

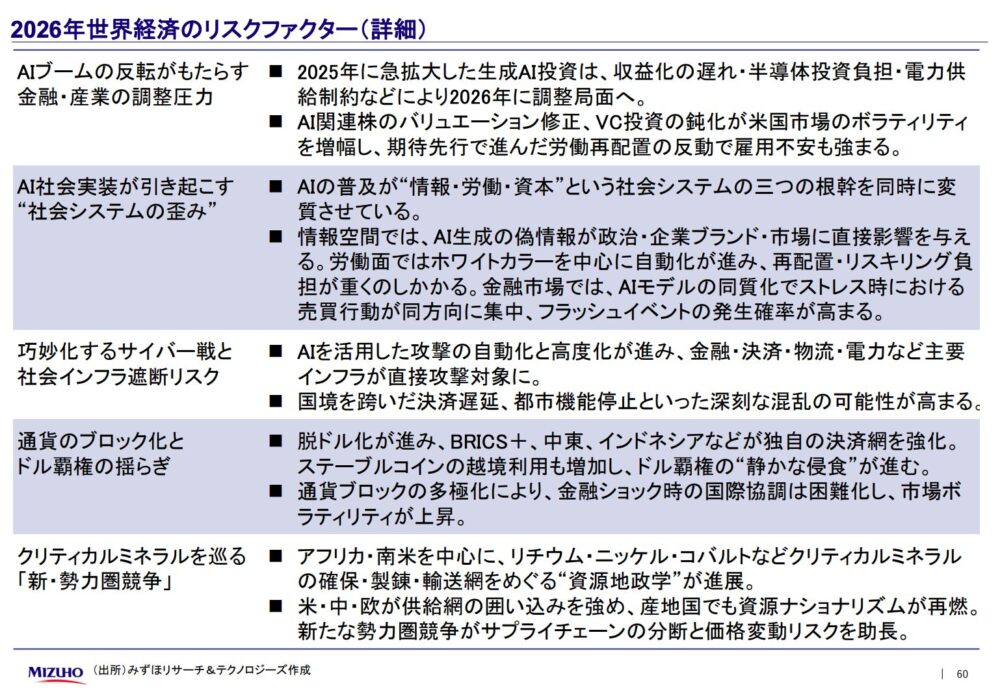

投資家が注意すべき3つのリスク

リスク①:AI関連の調整圧力

AI関連株のバリュエーション修正や、VC投資の鈍化が米国市場のボラティリティを増幅する可能性があります。期待先行で進んだ労働再配置の反動で、雇用不安も強まるかもしれません。

リスク②:電力供給の制約

データセンターの電力需要急増が、供給のひっ迫に繋がるリスクがあります。タービン不足や送電網の老朽化がネックになっているんです。

老朽化した送電網の整備には時間がかかるため、電力供給が制約されるリスクは無視できません。

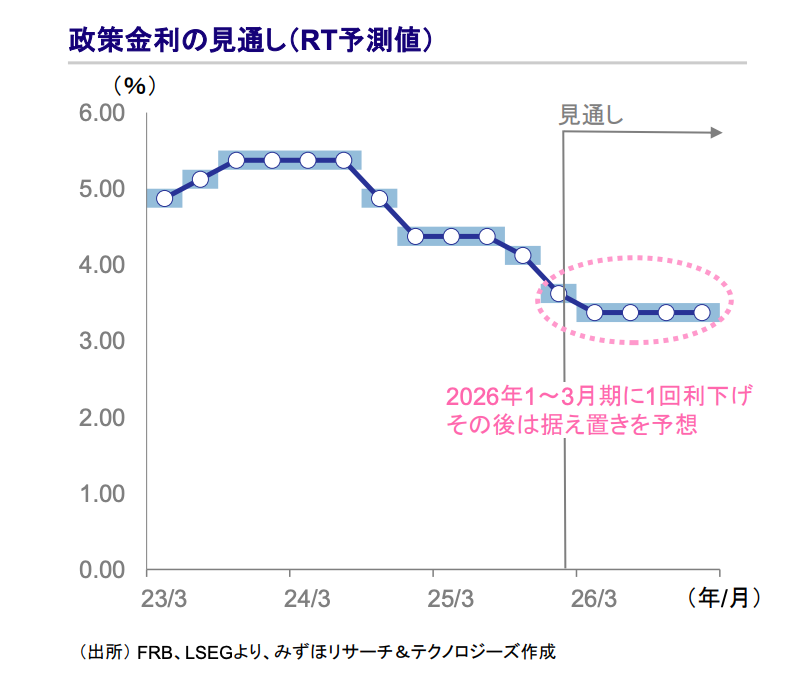

リスク③:FRBの政策運営

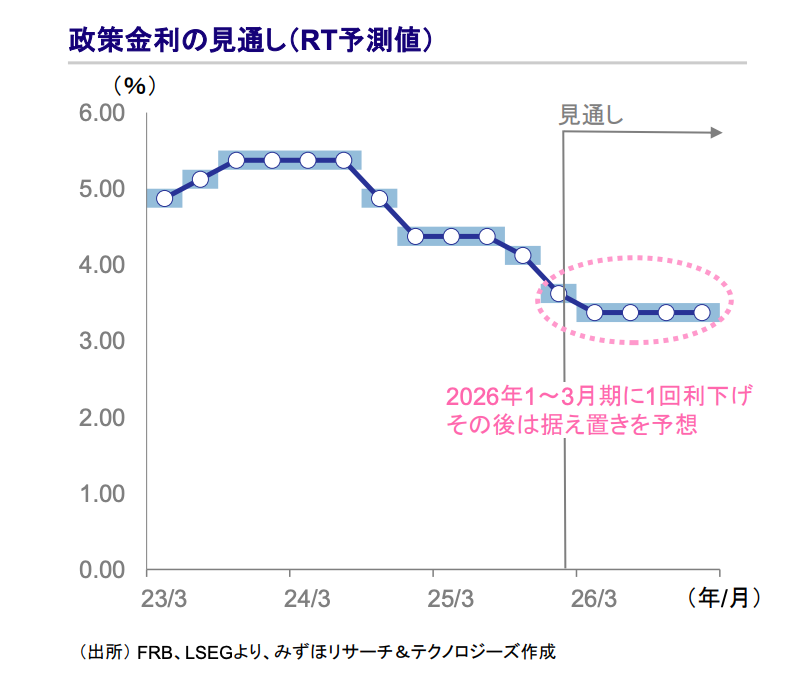

FRBは雇用の悪化を回避するため、2026年1~3月期に追加で1回の利下げを行う見込みです。

しかし2026年半ば以降は、需要回復によるインフレ再燃を警戒し、政策金利を年内据え置くと予想されています。FRBは雇用とインフレの綱渡りをしなければなりません。

あの東大ぱふぇっとさんの相場予測noteを無料で読めるお得なキャンペーンです。

相場予測note × FX note

通常11,960円→初月無料

noteで得られるもの

・相場予測を先出し公開

・秘密の爆益銘柄を暴露

・ファンダ・テクニカル解説

わたしも愛読してます♪

コラボしてるからここから開設してみてね!

>> ブログ記事:【ウィブル証券】米ドルが自動で働く「Moneybull」が凄い!今なら実質17,960円分の特典付き

まとめ:データを理解して冷静に戦略的な投資を

今回お伝えしたのは、みずほの63ページレポートから抽出した重要データと、それを元にしたわたしの分析です。

2026年の米国経済は、表面的には安定して見えます。しかし内部では、大きな構造変化が進行しているんです。大手テックだけが有利な「雇用なき成長」の構造、小規模企業を苦しめる高関税と高金利、そしてAIブームのソフトランディング。

これらのデータを理解した上で、冷静に、戦略的に投資を進めてください。前半は押し目を狙い、後半は積極的に攻める。ポートフォリオのコアは大手テック、サテライトで分散。そして何より、リスク管理を徹底しましょう。

みなさんの投資が成功することを、心から願っています。

チャンネル登録もしていただくと最新の情報をいち早くお届けできますので、よろしくお願いします。

東大ぱふぇっと×ウィブル証券コラボ

\今だけの特典/

✓ 相場予測note 初月無料(通常5,980円)

✓ FX note 初月無料(通常5,980円)

✓ 初回入金&取引で現金1,000円

手数料は楽天・SBIの約半分、5ドルから買える端株取引、全自動MMFなど

ウィブル証券は、米国株投資家に嬉しい機能が満載です。

東大ぱふぇっと×moomoo証券コラボ

\今だけの特典/

✓ 相場予測note 初月無料(通常5,980円)

✓ FX note 初月無料(通常5,980円)

✓ 入金で最大10万円相当の人気株プレゼント

手数料は業界最安水準、1ドルから買える単元未満株、24時間取引など

moomoo証券は、投資機会を逃さない充実の機能が揃っています。