2026年最新:米国株式市場の見通し!S&P500の今後を予想しました。

モモです。ブログ、X、YouTubeで米国株の投資情報を発信しています♪

今回は、2026年のS&P500を予想していきます。

2025年は米国株式市場にとって好調な年となりました。

S&P500は3年連続で2桁台の上昇を記録しています。

では、2026年はどうなるのでしょうか?

結論から言うと、年末の目標株価は7,600です。

ただし、道のりは平坦ではありません。

前半は政治リスクで停滞し、後半に一気に上昇する展開を予想しています。

今回は2026年の米国株式市場について、リスク要因と成長要因の両面から詳しく解説していきます。

S&P500年末6,950到達のシナリオ|AI・暗号資産など今押さえるべき投資テーマ(2025年10月20日)

2025年最新:米国株式市場の見通し!S&P500の上昇幅を予想してみた。(2025年1月1日)

私がmoomoo証券を愛用している理由は、

手数料が圧倒的に他社より低いから♪

手数料は1回ごとだと小さく見えても、

積み重なると意外と大きな金額に...

>>ブログ記事:米国株の手数料で損してない?moomoo証券と主要ネット証券3社を完全比較してみた

S&P500は上昇→下落→上昇、年末は7600

2026年の相場は「ジェットコースター型」になると予想します。

年末目標は7600で、上昇率は約10%です。

わたしがこの予想を立てた根拠は、歴史的なパターンと現在の経済環境の組み合わせにあります。

まず注目すべきは大統領選挙のアノマリーです。

過去のデータを分析すると、中間選挙の年は特徴的なパターンをたどります。

最初の9ヶ月は横ばいか下落傾向で推移し、10月頃に底を打ち、そこから年末にかけて急激に上昇する傾向があります。

最大ドローダウンが20%に達することもあり、特に上半期は大きな下落に注意する必要があります。

しかし、選挙後の12ヶ月間でS&P500がマイナスになったことはほとんどありません。

「選挙のない年」の平均上昇率は10%以上という驚異的な数字です。

第1四半期はAI関連のインフラ投資テーマで上昇スタートするものの、春から秋にかけて政治的不透明感から調整局面に入る可能性があります。

そして11月の中間選挙を通過した後、年末にかけて力強く上昇する展開を想定しています。

前半は我慢の時期、後半が収穫の時期になりそうです。

2026年に投資家が備えるべきリスク

2026年は政治的な不透明感が通年で相場の重石になります。

特に関税政策と選挙関連のイベントに注意が必要です。

トランプ政権の関税政策が通年でリスク要因に:2025年と同様の混乱継続

関税政策をめぐる不透明感は、引き続き2026年も市場を揺さぶり続けるでしょう。

1月には最高裁判所が関税政策について判決を下す見込みです。

しかし、判決が出たからといって問題が解決するわけではありません。

もし最高裁が現行の関税を違法と判断すれば、政権は議会と協力して新たな枠組みを構築する必要があります。

一方、最高裁が関税を合法と認めた場合でも、トランプ政権はさらなる関税拡大に踏み切る可能性があります。

この関税をめぐる不確実性が企業の設備投資判断を遅らせ、経済成長の足かせになると考えています。

長期投資家としては、短期的な関税ニュースに一喜一憂せず、企業の本質的価値に注目することが大切です。

政治的不透明感が年間通じて相場の重石に

2026年は政治カレンダーが非常に過密で、市場の不安定要因となります。

まず1月末には政府閉鎖のリスクがあります。

医療保険制度をめぐって与野党の対立が続いており、予算案の合意が難航しているんです。

政府閉鎖が実現すれば、景気の足を引っ張る要因になるでしょう。

さらに、次期FRB議長人事も1月に発表される可能性があります。

この人事次第で金融政策の方向性が変わる可能性があるため、市場は神経質になるでしょう。

そして最大のイベントが11月3日の中間選挙です。

つまり、2026年は1月から11月まで、ほぼ通年で何らかの政治的不透明感が市場を覆い続けることになります。

しかし、だからこそ11月以降の上昇は力強いものになるでしょう。不透明感が晴れた後の開放感は、想像以上に大きな推進力を生み出すからです。

米国株式市場を押し上げる3つの要因

リスクばかりではありません。2026年下半期から株価を押し上げる力強い要因も揃っています。

FRBがハト派に転換:利下げで株価を下支え

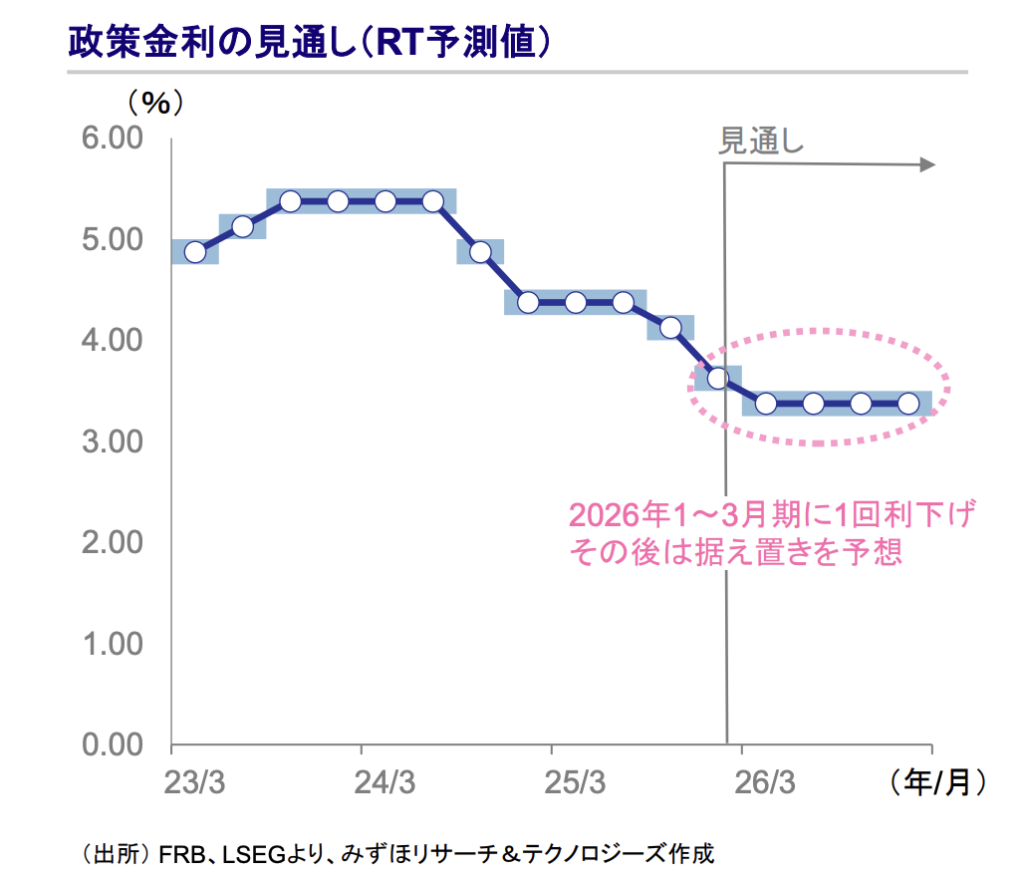

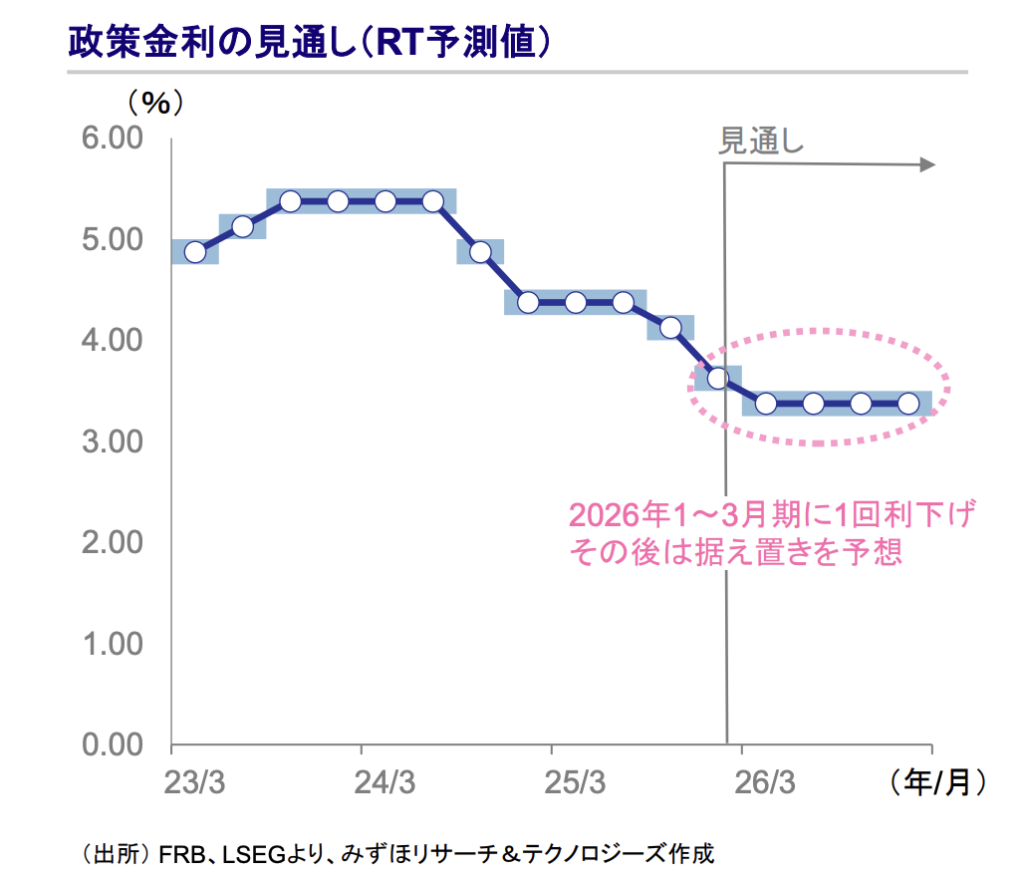

FRBの政策転換が最大の追い風になります。

物価上昇率や他の先進国と比べ、米国の政策金利は高すぎるため、引き下げ余地は十分にあります。

一般的に、政策金利は10年債利回りより0.5-1.5%低い水準が適切とされます。

10年債利回りが4%程度なら、政策金利は3%が妥当な水準です。

少なくとも現在の金利からさらに0.5%の利下げ余地(0.25%引き下げを2回)があり、これが株価を下支えするでしょう。

みずほのレポートによると、2025年の利下げ回数は1回で0.25%の利下げが予想されています。

市場参加者の利下げ期待は低く、ポジティブサプライズが生まれやすい環境が整っています。

金融緩和は企業の借入コストを下げ、設備投資を後押しします。

また住宅ローン金利の低下は、個人消費にもプラスに働くでしょう。

FRBのハト派転換は、2026年後半の株価上昇を支える重要な柱になります。

減税効果で企業利益と個人消費が同時に拡大

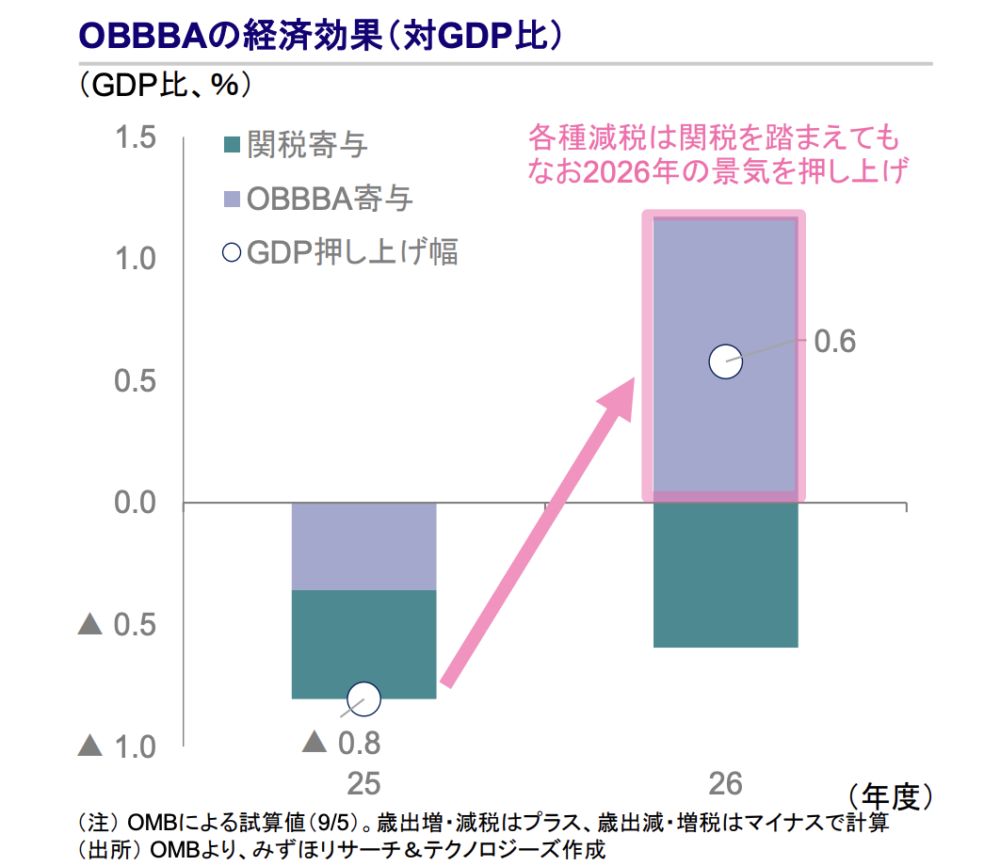

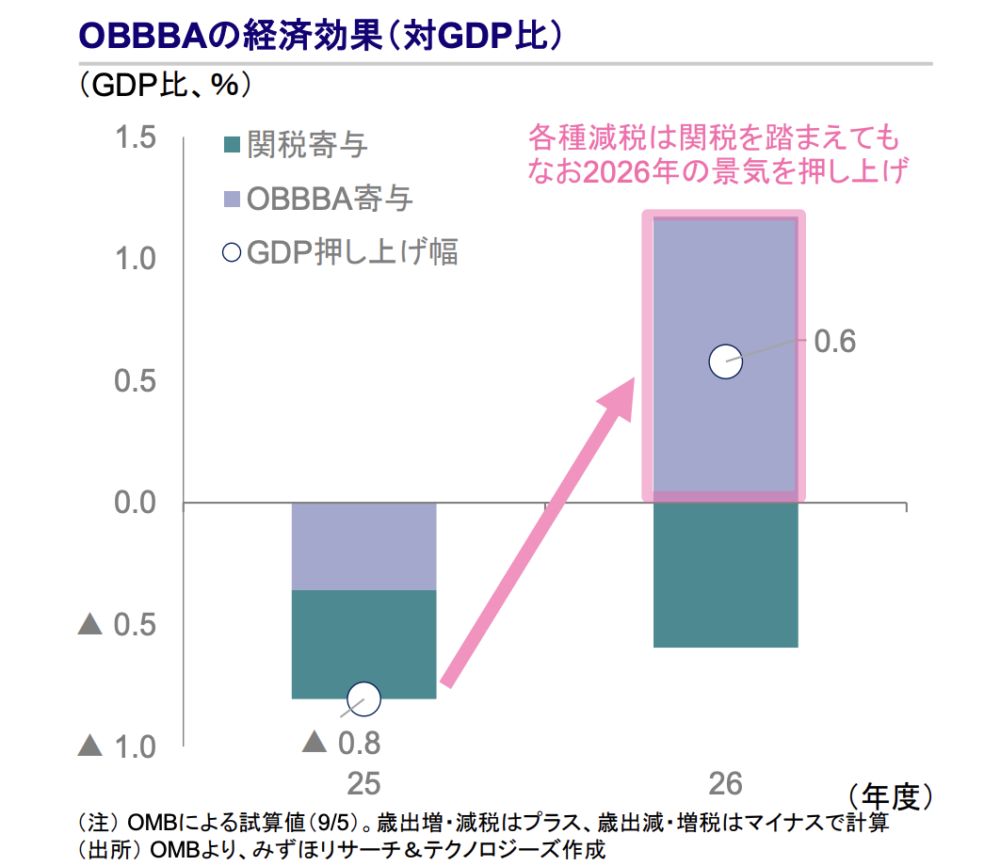

トランプ政権の減税政策が実体経済を押し上げます。

企業にとっては利益率の改善につながり、設備投資や賃金上昇の原資になるでしょう。

個人にとっては可処分所得が増え、消費を刺激する効果が期待できます。

また、減税は投資家が今まで予想していなかった「サプライズ材料」となる可能性があります。

市場参加者の多くは、減税効果を完全には織り込んでいないと思います。

みずほは、この減税がGDP成長率を0.6%押し上げると予測しており、企業利益は着実に成長する環境が整いつつあります。

みずほのレポートについては、わたしがYouTubeで解説しています。

中間選挙後に政治的不確実性が後退:11月以降にリスクオン相場へ

11月の中間選挙が終われば、政治的な不透明感が一気に晴れます。

選挙結果がどうであれ、「不確実性の解消」そのものが市場にとってポジティブ材料になるんです。

投資家は政策の方向性を見極められるようになり、リスクを取りやすくなります。

過去のデータが示すように、選挙後の12ヶ月間は歴史的に強力な上昇トレンドが形成されてきました。

2026年も11月以降、年末にかけて力強い「年末ラリー」が期待できるでしょう。

さらに素晴らしいことに、2027年は大統領任期3年目にあたります。

4年サイクルの中で最も株価が上がりやすい年として知られており、平均リターンは10%台半ばに達するんです。

つまり2026年後半から2027年にかけて、魅力的な投資環境が訪れる可能性が高いということですね。これら3つの要因が重なる下半期こそ、投資家にとって最大のチャンスとなるでしょう。

今だけの特典/

✓ 相場予測note 初月無料(通常5,980円)

✓ FX note 初月無料(通常5,980円)

✓ 入金で最大10万円相当の人気株プレゼント

圧倒的に安い手数料で米国株の売買ができるので、おすすめの証券会社です。

2026年に注目すべきセクターと銘柄

セクター選択が2026年のパフォーマンスを左右します。幅広いセクターに投資機会が広がっていますが、特に4つの分野に注目しています。

AIインフラ関連株

AIインフラ構築は、いまだ初期段階であるため引き続き注目しています。

エヌビディアを含む半導体株も引き続き魅力的な投資対象です。

AI市場は学習フェーズから推論フェーズへと大きくシフトしています。

学習は一度きりですが、推論は何億回も繰り返されます。

そのため、推論市場の方が圧倒的に大きくなると予測されています。

AMDやブロードコムにも市場獲得のチャンスが広がっています。

AIサーバーは通常のサーバーより多くのメモリを使うため、マイクロンも引き続き好調を維持すると思います。

YouTubeの関連動画です。

【速報】エヌビディアが3兆円で競合のGroqを実質的な買収!AI覇権戦争は今後どうなる?

AI性能を最大化するには、GPU同士を超高速で接続することが不可欠です。

最新AIモデルは、ラック内の複数GPUでメモリを共有する必要があります。

この複数GPU間を超高速で接続するのがアステララブズ、クレドテクノロジー、コヒレントの役割です。

アステララブズはGPU間の高速スイッチング、クレドはAECケーブルで信頼性の高い接続、コヒレントは光トランシーバー(800G/1.6T)でデータ伝送を担当します。

これらの技術により、ラック内のGPUが1つの巨大なGPUのように協調動作できるのです。

AIデータセンター最大のボトルネックは電力である状況がつづく。

AIデータセンターは従来型と比べて10倍もの電力を消費します。

送電線への接続申請は現在、7年待ちという深刻な状況となっています。

この遅延により、AI企業のビジネス展開に大きな支障が出ているのです。

ブルームエナジーは燃料電池によるオンサイト発電システムを提供しています。

GEベルノバは発電設備から送電設備まで一括提供できる数少ない企業です。

YouTubeの関連動画です。

AIインフラ関連は長期的な成長テーマとして、ポートフォリオの中核に据えるべきセクターでしょう。

金融セクター

金融株は、高いパフォーマンスにも関わらず、いまだ割安なバリュエーションで取引されています。

| 1年間の上昇 | PER | |

|---|---|---|

| S&P500 | +16% | 22倍 |

| JPモルガンチェース | +57% | 17倍 |

| ゴールドマンサックス | +37% | 16倍 |

AIと金融は相性がよく、人員削減を進めることが可能であるため、今後も利益成長が見込まれます。

金利の低下による利益縮小が懸念されていますが、

FRBがハト派に転じることで経済の軟着陸が確実になれば、銀行の貸し倒れリスクが低下します。

また企業のM&A活動が活発化すれば、投資銀行業務も恩恵を受けますね。

さらに、減税効果で企業の資金調達需要が高まれば、金融機関の貸出業務も活況を呈するでしょう。

2026年後半からの景気回復局面では、金融株が力強いパフォーマンスを見せる可能性が高いと考えています。

小型株

小型株への投資は2026年の重要戦略の一つです。

過去3年間、大型ハイテク株が市場を牽引してきました。

その結果、小型株は相対的に取り残され、割安な水準で放置されているのです。

小型株は金利低下の恩恵を大きく受けます。

借入依存度が高い企業が多いため、金融コストの低下が利益率の改善に直結するからです。

また、景気が回復局面に入れば、小型株は大型株よりも成長できる特性を持っています。

中間選挙後の景気回復期待が高まる局面では、小型株が大きく見直される可能性があります。

わたしは、iシェアーズ・ラッセル2000 ETFに投資をしています。

ビットコイン・イーサリアム

2025年にビットコインを高値圏で利益確定しましたが、その時から大幅下落しており長期的に見れば魅力的な水準だと考えています。

4年サイクルを考慮すると、現在の水準から30%程度下落する可能性はありますが、2026年後半から2027年は大幅な上昇を期待しています。

#Bitcoin の良いニュースが多すぎる🤔

— モモ🇺🇸米国株投資 (@momoblog0214) July 21, 2025

歴史的に、強気ニュースで天井、弱気ニュースで底入れする傾向が…

さらに「4年サイクル」を踏まえた結果、

保有ポジションの30%を売却することにしました。

初めて買ったときから価格は約20倍に上昇🚀

今回、ビットコインを初めて売却します✨ pic.twitter.com/4m8pJynZXs

トランプ政権が暗号資産に対して友好的な姿勢を示していることが追い風です。

規制環境が整備されれば、機関投資家の資金流入がさらに加速する可能性があります。

ビットコインは「デジタルゴールド」として、インフレヘッジや分散投資の手段として存在感を増しています。

イーサリアムもDeFi(分散型金融)やNFTの基盤として、引き続き重要な役割を果たします。

ただし、暗号資産はボラティリティが非常に大きいため、ポートフォリオ全体の5%程度に抑えるのが無難です。

わたしのポートフォリオは毎月、ブログで公開しています。

あの東大ぱふぇっとさんの相場予測noteを無料で読めるお得なキャンペーンです。

相場予測note × FX note

通常11,960円→初月無料

noteで得られるもの

・相場予測を先出し公開

・秘密の爆益銘柄を暴露

・ファンダ・テクニカル解説

わたしも愛読してます♪

コラボしてるからここから開設してみてね!

>> ブログ記事:【ウィブル証券】米ドルが自動で働く「Moneybull」が凄い!今なら実質17,960円分の特典付き

2026年米国株市場を制するためのポイント

自分なりのマクロ経済予測を立て、継続的な投資を行うことが重要です。

予想通りとなれば、2026年も資産の増加が見込めます。

しかし、3年間続いた上昇相場が終わるのは、今日かもしれませんし、3年後かもしれません。

今回のブログ記事は、確実に将来を予測するものではありません。

ただし、それらが全く役立たないわけではありません。

なぜなら、将来どうなるか全く分からない状況で、追加投資していくのは難しいからです。

過去の出来事を理解し、将来のシナリオをイメージすることで、継続的な投資を行うことが可能となります。

投資において最も大切なのは、自分自身の投資判断を持つことです。

市場の短期的な動きに惑わされず、長期的な視点で企業の成長性を見極める力を養うことが求められます。

情報収集を怠らず、データに基づいた冷静な判断を心がけることで、より良い投資判断ができるようになります。

他人の意見に流されて売買を繰り返すと、暴落時に冷静さを失い、株を投げ売りして大きな損失を確定してしまう恐れがあります。

その結果、その後の回復局面での利益を逃してしまう可能性も高まります。

SNSで話題の銘柄に飛びつく前に、まず自分自身でしっかりと分析する習慣を身につけましょう。

わたしは、いつも通り分析を怠らず、10年かけて大きく成長するような会社に投資していこうと思います。

東大ぱふぇっと×ウィブル証券コラボ

\今だけの特典/

✓ 相場予測note 初月無料(通常5,980円)

✓ FX note 初月無料(通常5,980円)

✓ 初回入金&取引で現金1,000円

手数料は楽天・SBIの約半分、5ドルから買える端株取引、全自動MMFなど

ウィブル証券は、米国株投資家に嬉しい機能が満載です。

東大ぱふぇっと×moomoo証券コラボ

\今だけの特典/

✓ 相場予測note 初月無料(通常5,980円)

✓ FX note 初月無料(通常5,980円)

✓ 入金で最大10万円相当の人気株プレゼント

手数料は業界最安水準、1ドルから買える単元未満株、24時間取引など

moomoo証券は、投資機会を逃さない充実の機能が揃っています。