Amazonの聴く読書Audibleが無料体験を実施中。

7/31まで期間限定で、通常4,500円がなんと0円に。

12万以上の作品が聴き放題、散歩・家事の時間を学びに変える神サービスです。

オススメの投資本

⚫︎賢明なる投資家(ベンジャミン・グレアム著)

⚫︎投資家のヨットはどこにある?プロにだまされないための知恵

⚫︎世界一わかりやすい米国式投資の技法(広瀬隆雄 著)

今回は、半導体露光装置で世界最大手であるASMLホールディング(ASML)の銘柄分析です♪

ASMLは、台湾セミコンダクターのような半導体製造会社に、半導体をつくる装置を販売している会社です。

今回の注目ポイントはこちら♪

- 半導体露光装置で世界最大手。市場シェア80%超え!

- 最先端の半導体をつくるために必要なEUV露光装置を開発することができた唯一の会社

- 製造業とは思えないほど、高い利益率と潤沢なキャッシュフロー

- 2020年Q2決算の内容が悪く株価は下落。ASMLを買うチャンス!?

データソースはコチラ♪

金融機関で働いていた私が投資をする際にチェックしている点を中心にまとめています。

それでは見ていきましょ〜♪

ASMLホールディング(ASML)基本データ

基本情報

| 会社名 | ASML Holding N.V. |

| ティッカー | ASML |

| 本部 | オランダ フェルドホーフェン |

| セクター | 情報技術 |

| 決算 | 12月 |

| 設立 | 1984年 |

| 上場 | 1995年 |

ASMLは、ナスダック証券取引所とアムステルダム証券取引所に上場しています。

事業内容

ASMLは半導体露光装置で世界最大の会社。

露光とは、半導体を製造する工程の一つです。

この工程では、複雑な回路をシリコンウエハ上の狭い範囲の中に書き込みます。

半導体は微細化することにより性能の向上、多機能化、省エネ化をすることができます。

半導体を微細化するうえで露光は最も重要な工程だと言えます。

ASMLは、半導体露光装置の市場で80%以上のシェアを獲得しています。

ASMLの製品で最も注目すべきは、売上高の39%を占めるEUV露光装置です。

EUV(極端紫外線)光源の波長は、非常に短く、最先端の半導体である7nmプロセス半導体の製造を効率的に行うためには必須となります。

EUV露光装置の開発・販売に成功した企業がASMLしかいないため、市場シェアは100%となっています。

ASMLのホームページで発見した「1分でASMLについて学べます」という動画がこちら♪

株価チャート

過去10年間の株価は市場平均を大きく上回っています。

ASMLホールディング(ASML)業績

売上高・営業利益

| 市場予想 | 売上高 | 成長率 |

| 2020年度 | $15.3B | 16.0% |

| 2021年度 | $18.0B | 17.6% |

近年の売上成長率は、非常に高い水準を維持しています。

データセンターによる半導体の需要が高く、

今後は、5GやAI、自動運転による半導体需要の増加が見込まれるため市場自体も大きく成長することが期待されています。

営業利益率

本業のもうけを表す営業利益率は製造業とは思えないほど高い利益率を維持しています。

ASMLのビジネスは、非常に高い参入障壁をもっています。

露光装置は、かなり精密な機器であるため研究開発費には莫大な資金が必要となるからです。

2019年度の研究開発費は20億ユーロ(約2,500億円)。

最新のEUV露光装置の1台あたりの価格は、200億円程度と言われています。

EPS(1株当たり利益)

BPS(1株当たり純資産)

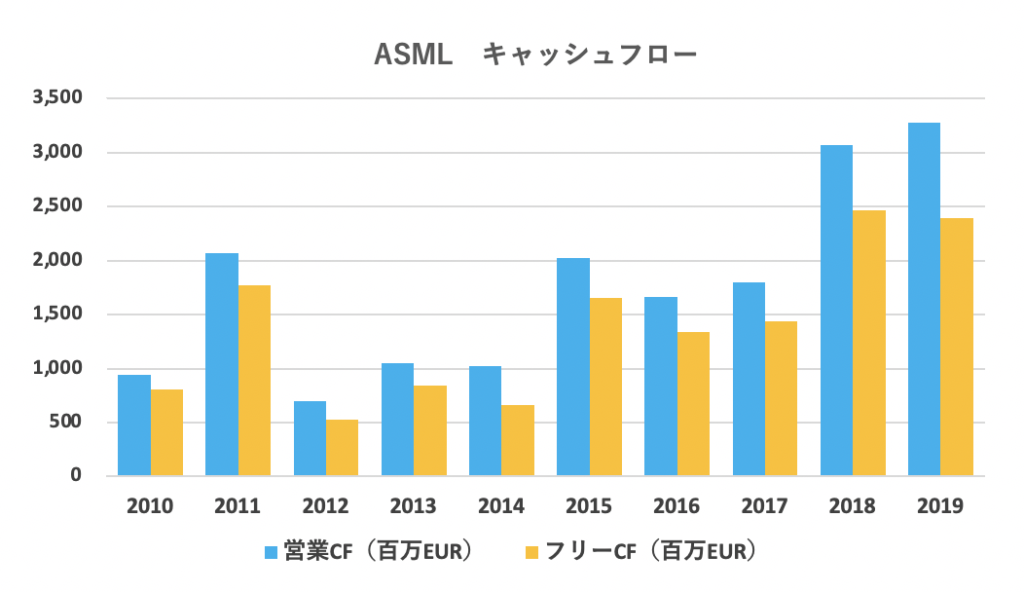

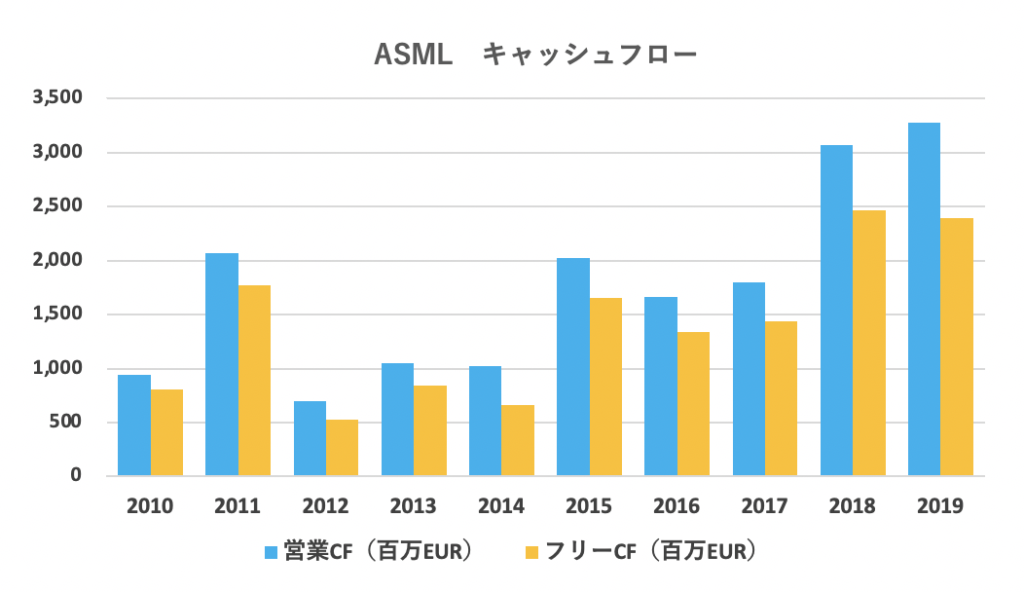

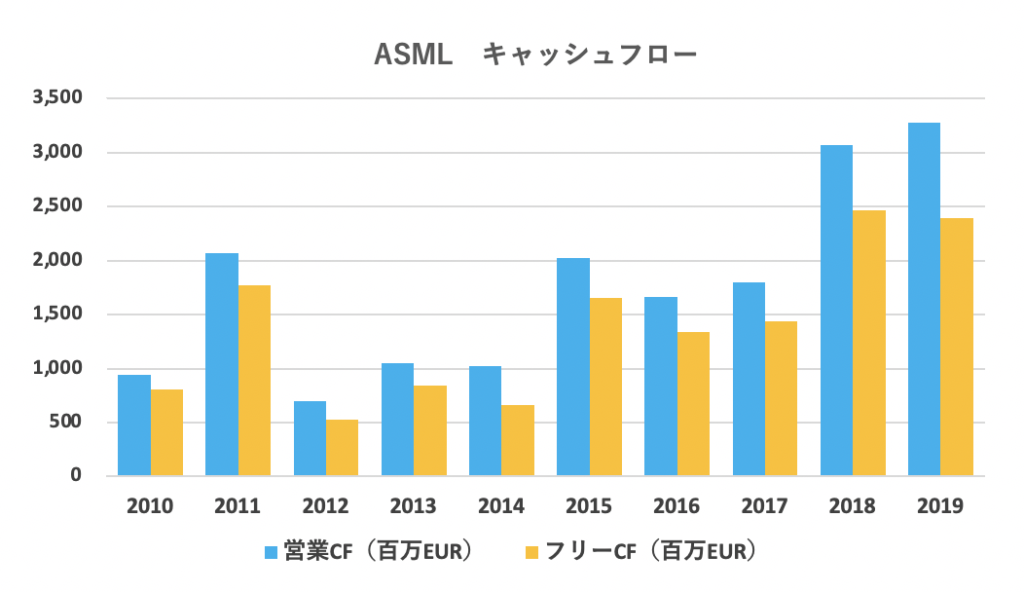

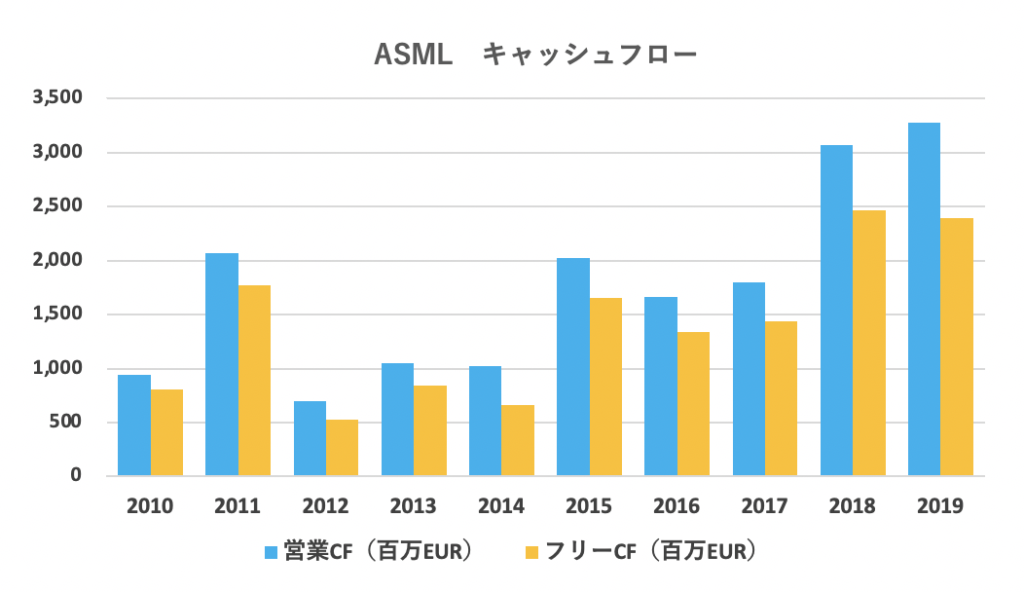

キャッシュフロー

半導体は受給が不安定で景気に左右されやすい特徴があります。

しかし、半導体関連の企業とは思えないほど、キャッシュフローは潤沢で、安定しています。

ASMLホールディング(ASML)株主還元

1株当たり配当

2020年8月22日時点の配当利回りは0.78%。

配当性向

配当性向は低く、かなり余裕をもって配当の支払いをしています。

自社株買い

10年間で発行済株数を4%減らしています。

成長企業ではありますが、余剰資金で自社株買いや配当の支払いをしており、株主還元についても魅力。

ASMLホールディング(ASML)バリュエーション

PER(株価収益率)

| 過去5年間の平均 | 33.56倍 |

| 2020年8月22日時点 | 45.15倍 |

PBR(株価純資産倍率)

| 過去5年間の平均 | 6.16倍 |

| 2020年8月22日時点 | 10.26倍 |

PCFR(株価キャッシュフロー倍率)

| 過去5年間の平均 | 34.03倍 |

| 2020年8月22日時点 | 38.24倍 |

Amazon music unlimited 3ヶ月無料

通常は月額980円かかるので、実質3,240円もお得

対象者限定で7/15まで

>> Amazon Music Unlimited キャンペーン対象か確認する。

ASMLホールディング(ASML)四半期決算

EPS(1株あたり利益)の市場予想と結果

過去8回の決算のうち、市場予想を上回ったのが5回、下回ったのが3回。

売上高の市場予想と結果

過去8回の決算のうち、市場予想を上回ったのが3回、下回ったのが5回。

Amazonの聴く読書Audibleが無料体験を実施中。

7/31まで期間限定で、通常4,500円がなんと0円に。

12万以上の作品が聴き放題、散歩・家事の時間を学びに変える神サービスです。

オススメの投資本

⚫︎賢明なる投資家(ベンジャミン・グレアム著)

⚫︎投資家のヨットはどこにある?プロにだまされないための知恵

⚫︎世界一わかりやすい米国式投資の技法(広瀬隆雄 著)

銘柄分析 コメント

成長著しい半導体業界において、中核的な技術を持つ会社。

株式市場での評価やアナリストからの期待が非常に高い銘柄です。

過去の決算では、市場予想を下回ることが多くありました。

7月15日に発表された2020年度第2四半期決算についても、EPS・売上高ともに市場予想を下回りました。

これにより最高値を更新していた株価は、調整するかたちとなりました。

決算は悪かったのものの以下の理由で中長期的な投資対象としては、魅力的だと考えます。

- 代替えができない企業で成長している。割高なバリュエーションも正当化されやすいこと。

- 増加するフリーキャッシュフローにより、財務の健全性が増す。自社株買いが期待できる。

- 半導体が微細化するにつれASMLの半導体業界での存在感が高まること

今回の決算で発表された売上高は、前年同期比29.5%と非常に高い成長を示しました。

今後も5GやAI、自動運転などによる半導体の需要が見込まれるため、売上高については2桁成長が続くと予想しています。

また、CFOは、「今後数年間で、かなりの量のフリーキャッシュフローが生み出されるでしょう。事業の将来の成長をサポートするために必要とされない現金は、配当と自社株買いにより株主に還元します。」ということを発表しました。

自社株買いについては、2020年から2022年までの間に60億ユーロ(時価総額の約4%)の自社株買いを実施する予定です。

過去のキャッシュフローの推移や、バランスシートを見ていると、この発言の信頼は高いと思います。

下の図は、ASMLの2015〜2020年度の現金及び現金同等物の推移です。

| 2015年 | €2.46B |

| 2016年 | €2.91B |

| 2017年 | €2.26B |

| 2018年 | €3.12B |

| 2019年 | €3.53B |

また、粗利率は、2020年Q4に50%を超える可能性があるとの発言がありました。

製造業として50%の粗利率は非常に高い水準です。

しかも、ASMLの顧客は、台湾セミコンダクター、サムスン、マイクロンテクノロジーなど世界的なIT大手ですが、これらの企業が、これだけのプレミアムを支払ってでもASMLの露光装置を買いたいということです。

数年前に半導体は、これ以上、微細化できないと言われていましたが、

EUVを使うことによって、7nmプロセス半導体の量産に貢献しました。

今後5nm、3nmと半導体の微細化が進むにつれて、ASMLの半導体市場での存在は、より大きくなることが予想されます。

ASMLは半導体業界にとって、かわりがいない重要なテクノロジーをもった会社♪

Amazonの聴く読書Audibleが無料体験を実施中。

7/31まで期間限定で、通常4,500円がなんと0円に。

12万以上の作品が聴き放題、散歩・家事の時間を学びに変える神サービスです。

オススメの投資本

⚫︎賢明なる投資家(ベンジャミン・グレアム著)

⚫︎投資家のヨットはどこにある?プロにだまされないための知恵

⚫︎世界一わかりやすい米国式投資の技法(広瀬隆雄 著)

Amazon music unlimited 3ヶ月無料

通常は月額980円かかるので、実質3,240円もお得

対象者限定で7/15まで

>> Amazon Music Unlimited キャンペーン対象か確認する。

Netflix:月額890円~

U-NEXT:月額2,189円~

Hulu:月額1,026円~

DMM TV:月額550円!

国内作品見放題数第2位

新作アニメ見放題数第1位

ドラマ・映画・独占作品も盛り沢山!

- 『投資で一番大切な20の教え』バフェットが大絶賛した1冊

- 『ピーター・リンチの株で勝つ』伝説のファンドマネージャーが語る投資手法

- 『株式投資で普通でない利益を得る』フィリップ・フィッシャーの投資手法

- 『とびきり良い会社をほどよい価格で買う方法』グルフォーカス創設者が定義する優良企業の条件

- 『テンプルトン卿の流儀』伝説のバーゲンハンターが明かす投資の秘訣

- 『ウォール街で勝つ法則』株式投資で最高の収益を上げるために

- 『千年投資の公理』売られすぎの優良企業を買う

- 『バフェットの教訓』逆風の時でもお金を増やす125の知恵

- 【金持ち父さん貧乏父さん】著者ロバート・キヨサキの思考法

- 『わが投資術 市場は誰に微笑むか』プロが明かす成功術

moomoo証券 がお得すぎるキャンペーンを実施中。

人気株をもらうための3ステップ

①アプリをダウンロード

②口座開設(無料)

③1万円以上を入金

*入金したお金で取引しなくても大丈夫です。

詳しくは公式サイトをご覧ください。

バフェットの投資手法が無料で学べる投資講座です。

新NISAをはじめたい人にもオススメで、9,800円相当の「投資信託完全攻略ガイド」を受け取ることもできます。

投資の脱炭素マーケット.comは、ESG投資に関する情報を無料で提供しています。

メールアドレスを登録するだけで、世界の脱炭素への動向や、テスラ車についての事例を知ることができます。