Amazonの聴く読書Audibleが無料体験を実施中。

7/31まで期間限定で、通常4,500円がなんと0円に。

12万以上の作品が聴き放題、散歩・家事の時間を学びに変える神サービスです。

オススメの投資本

⚫︎賢明なる投資家(ベンジャミン・グレアム著)

⚫︎投資家のヨットはどこにある?プロにだまされないための知恵

⚫︎世界一わかりやすい米国式投資の技法(広瀬隆雄 著)

今回は、アメリカを代表するIT企業、マイクロソフトの銘柄分析です。

YouTubeでのご視聴を希望の方は、以下のリンクからご覧ください。

マイクロソフトの将来性は?

マイクロソフトは買いなの?

株価は割安なの?割高なの?

このような疑問を解決できるように、動画を作りました。

この動画を見ていただくと、

投資初心者の方でも、マイクロソフトのビジネスモデルを詳しく理解することができます。

また、業績の推移やバリュエーションを確認することにより、投資で大きな失敗をしにくくなります。

こちらが私のカンタンなプロフィールです。

- 新卒で大手証券会社に就職

- FP1級と簿記1級の資格を保有

- ブログ月間ユーザー数 3万人超え

- X(Twitter)フォロワー数 2万人超え

- 株式投資歴17年の個人投資家

- 現在の金融資産は約7,800万円

この記事を書くために参考にしたサイトはこちら。

それでは、マイクロソフトの銘柄分析を始めます。

マイクロソフト(MSFT)会社概要

どんな会社?

まず始めに、マイクロソフトが、どんな企業なのか概要がこちらです。

| 会社名 | Microsoft Corporation |

| CEO | サティア・ナデラ |

| 設立 | 1975年4月4日 |

| 従業員数(2023年6月時点) | 221,000名 |

| 時価総額 | 3兆1,200億ドル |

| 本社 | アメリカ ワシントン州 |

マイクロソフトは、アメリカのワシントンに本社を置くソフトウェア企業です。

時価総額は、3兆1,200億ドルで、世界で最も時価総額が大きい会社として知られています。

1975年にビル・ゲイツが創業。PC向けOSの「Windows」とビジネス向けソフトウェアの「Office」で圧倒的シェアを誇るソフトウェア企業に躍進しました。

2代目CEOのスティーブ・バルマー氏の時代、パソコン市場の不振により、業績が低迷した時期もありました。

しかし、2014年2月、サティア・ナデラ氏がCEOに就任したことをキッカケに、再び成長企業に生まれ変わったのです。

ナデラCEOは、モバイルファースト、クラウドファースト、生産性とプラットフォームカンパニーというビジョンを掲げ経営方針を大きく転換しました。

クラウド事業は、当初、Amazonに先行されたものの、現在では最も成長する事業分野となり市場シェアを高めています。

また、ナデラCEOのM&A戦略にも定評があります。

2016年にはLinkedinを262億ドル、2018年にはGitHubを75億ドルで買収。

これらの会社は買収後、業績を大きく伸ばし大成功しました。

ナデラ氏がCEOに就任してから現在までの約10年間で、株価は約11倍に上昇しています。

マイクロソフトは、世界最高峰の経営者によって運営されている会社です♪

マイクロソフト(MSFT)事業内容

次は、マイクロソフトの事業内容を、くわしく見ていきましょう。

こちらが2024年度第3四半期の製品やサービス別の売上高構成比です。

| 製品サービス | 構成比 | 成長率 |

|---|---|---|

| サーバープロダクツ&クラウドサービス | 40.1% | 24.0% |

| オフィスプロダクツ&クラウドサービス | 22.5% | 11.6% |

| ウィンドウズ | 9.6% | 11.3% |

| ゲーミング | 8.8% | 51.1% |

| リンクドイン | 6.5% | 9.7% |

| 検索&ニュース広告 | 5.1% | 3.2% |

| エンタープライズ&パートナーサービス | 3.0% | -9.1% |

| ダイナミクス&クラウドサービス | 2.7% | 18.5% |

| デバイス | 1.7% | -16.8% |

| その他 | 0.0% | -12.5% |

| 合計 | 100.0% | 17.0% |

創業時に主力事業だったPC向けOSの「Windows」は、総売上高の9.6%に過ぎません。

マイクロソフトは、常に最先端のテクノロジーを研究して、事業領域を拡大しています。

現在ではクラウド・サービスが最も大きな割合を占め、成長性が高い分野となっています。

サーバープロダクツ&クラウドサービスの売上は全体の40%を占め、売上高成長率は24%です。

生成AIの普及がこの成長に寄与しており、特にAzureのようなクラウドプラットフォームは、大量のデータを扱うAIアプリケーションに最適です。

Officeの売上が22.5%を占めています。企業にとってWord、Excel、PowerPointを使わないという選択肢はないので、予測可能で経常的な収益となります。

ゲーム部門は売上高構成比が8.8%で小さいものの、長期的に成長性の高い市場なので注目しています。

マイクロソフトのゲーム部門は、Xboxブランドで広く知られています。

最近のActivision Blizzardの買収により、そのラインナップは一層充実しました。

ゲーミングの売上高成長率が51.1%と高いのは、Activision Blizzardの買収によるものです。

その他にも、世界最大級のビジネス特化型SNSであるリンクドインや検索エンジンのBingなど多岐にわたるサービスを展開しています。

マイクロソフト(MSFT)将来性

マイクロソフト(MSFT)は将来性が高い理由として、以下の2点が挙げられます。

- Azureは高いシェアを獲得しており、競合より速いスピードで成長している。

- AIを活用し、自社製品の収益性を向上させている。

Azureは高いシェアを獲得しており、競合より速いスピードで成長している

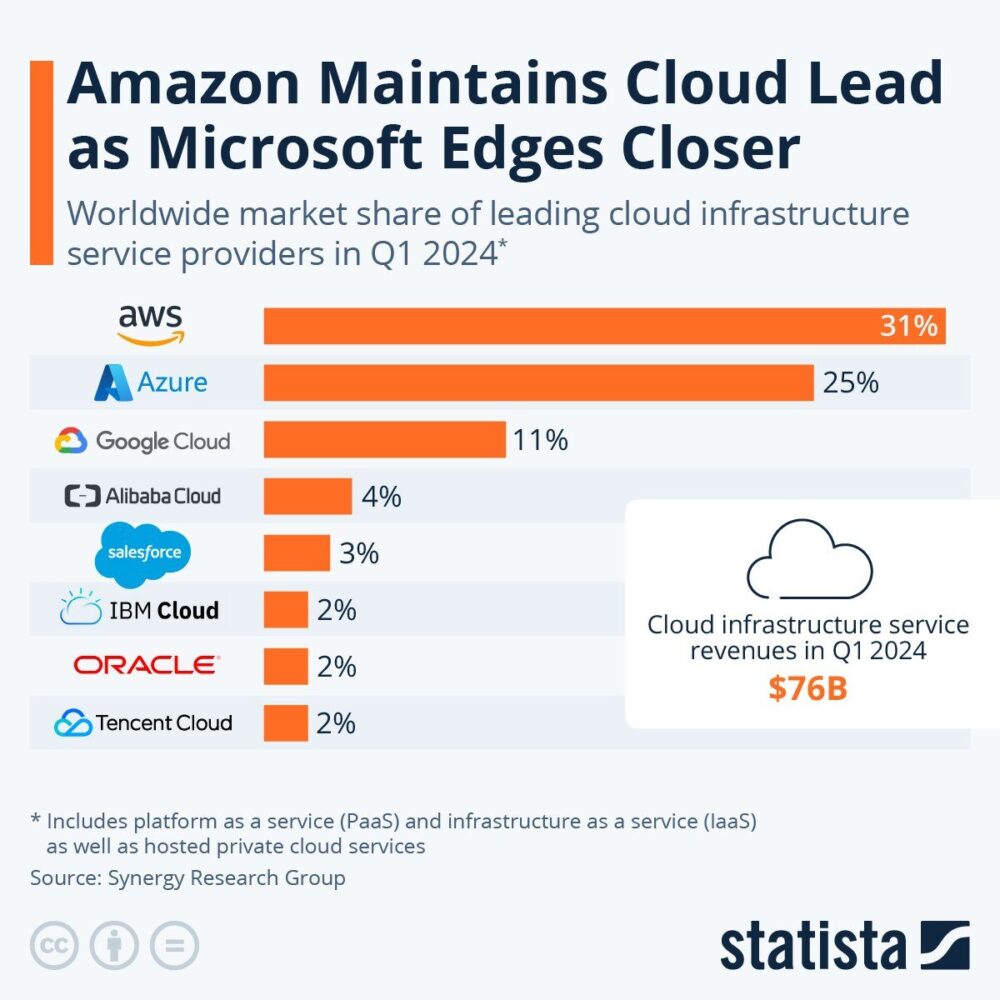

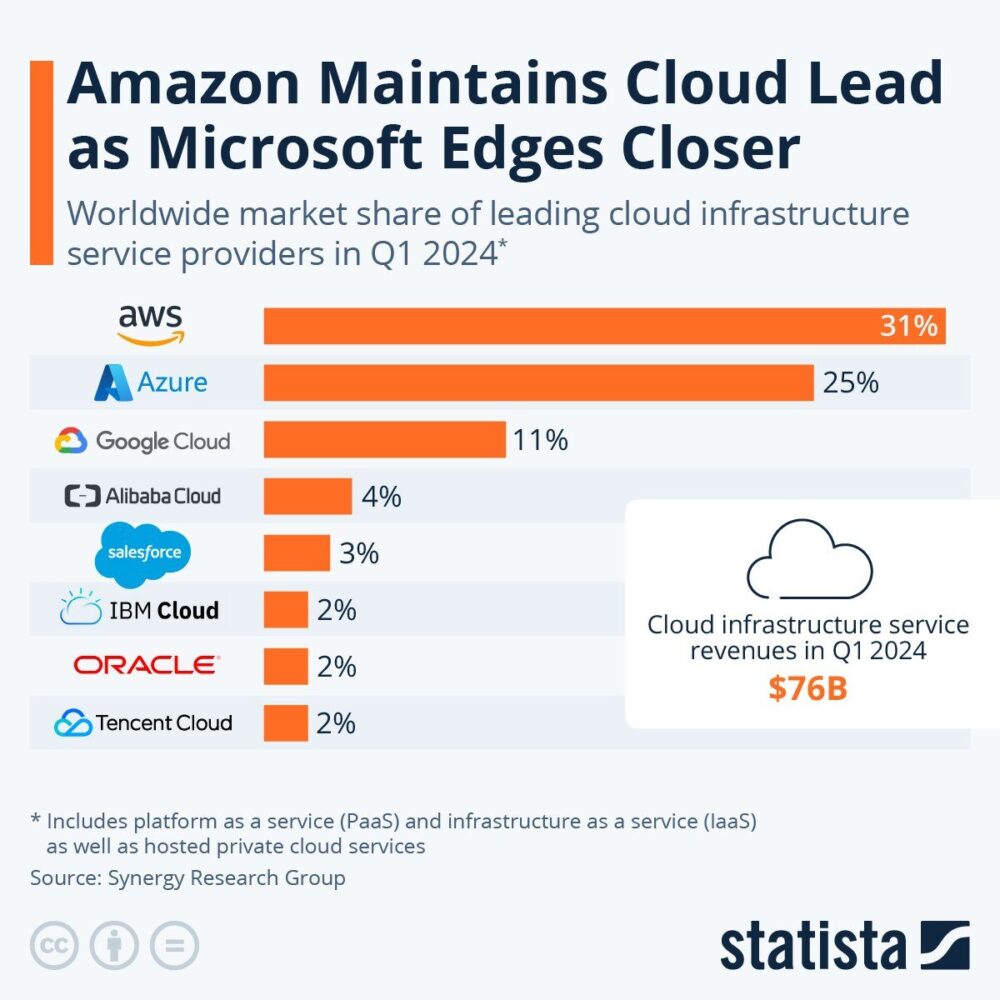

以下の画像は、2024年第1四半期におけるクラウド市場のシェアを表しています。Microsoft Azureは、市場で2番目に大きなシェアを占めています。

クラウド市場は、Amazon、Microsoft、Googleの3社で市場シェアの67%を占めており、競合の少ない市場です。

Microsoft Azureは、市場シェアトップのAmazon AWSよりも急速に成長しています。

2024年1-3月の各社クラウド事業の成長率。

| 会社 | 成長率(Y/Y) |

|---|---|

| Amazon AWS | +17% |

| Microsoft Azure | +31% |

| Google Cloud | +28% |

AzureはFortune500の95%に、データストレージやAIを活用したツールなどのサービスを提供しています。

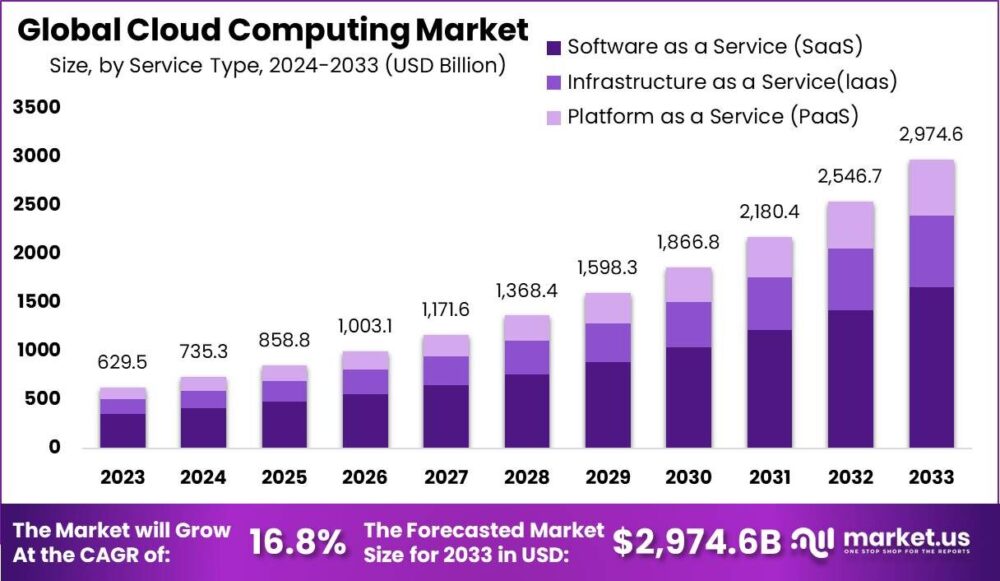

クラウド市場は巨大で成長している市場です。

エンタープライズ・クラウドの支出がオンプレミス・サーバーの支出を上回ったのは2020年のことで、この市場は今後も大きく成長する余地があります。

調査会社Market.USによると、クラウドコンピューティング市場は、 2023年の6,295億米ドルから2033年までに約2兆9,746億米ドルに達すると予想されており、2024年から2033年に年平均16.8%成長する見込みです。

クラウド市場は成長余地が大きく残されている市場です。そんな市場でマイクロソフトは、市場シェアを高めています。

AIを活用し、自社製品の収益性を向上させている。

マイクロソフトは、AI分野へ積極的に取り組んでおり、サティア・ナデラCEOは、AIを全てのソフトウェアに統合することに注力しています。

マイクロソフトは、2019年からOpen AIとパートナーシップを結び、発行済株式の49%を保有するまでになりました。

これは、マイクロソフトがAIに力を入れてきた証であり、その成果が次々と明らかになっています。

例えば、クラウドサービスAzureにもAIツールが導入され、Fortune 500 企業の65%以上が Azure OpenAI を利用しています。

また、Officeに「Copilot(コパイロット)」というAIアシスタントを追加し、ユーザーの生産性を向上させています。

Copilotユーザーの68%が、ファイルの検索、データの分析、電子メールの作成を支援するこの生成AI技術によって、仕事の質が向上したと回答しているのです。

すでにFortune 500のうち60%近くが、ワードやエクセルなどのツール内でコパイロットを使用しています。

サティア・ナデラ最高経営責任者(CEO)はカンファレンスコールで、Copilotは「過去に見たことがないほど速いペースで導入が進んでいる。」と述べました。

マイクロソフトは、AIを上手く活用することにより、競争力をさらに強化しています。

マイクロソフト(MSFT)株価推移

常に最新のチャートが表示されます。

株価チャート(月足)

過去10年間の株価チャート

株価チャート(週足)

過去2年6ヶ月の株価チャート

株価チャート(日足)

過去6ヶ月の株価チャート

マイクロソフトは、新型コロナウイルスの流行期に大きな恩恵を受けた企業の一つです。

パンデミックの間、テクノロジーへの依存が高まり、その結果、同社の株価は大きく上昇しました。

しかし、2022年1月ごろからは、新型コロナの感染拡大が収束に向かい、またアメリカ中央銀行の金融政策の引き締めが始まると、株価は大きく下落しました。

その後、生成AI技術の進展により再び株価が上昇し、現在は過去最高値の水準で推移しています。

マイクロソフト(MSFT)業績(売上高・利益・キャッシュフロー)推移

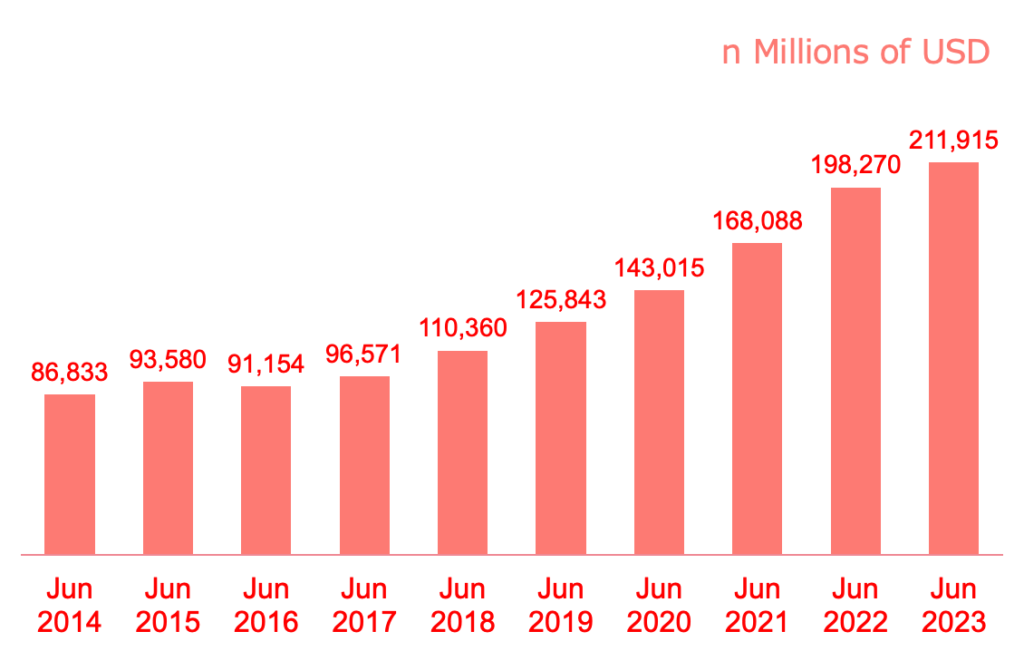

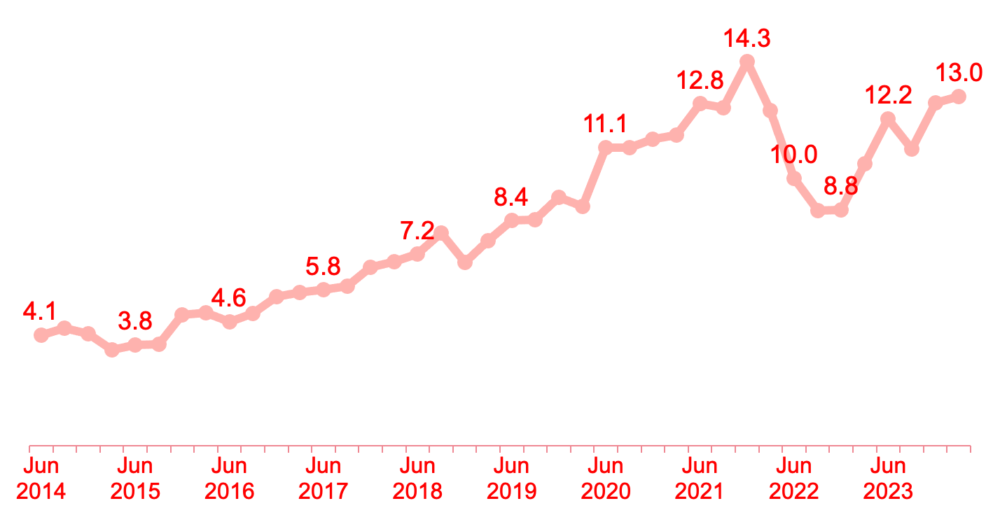

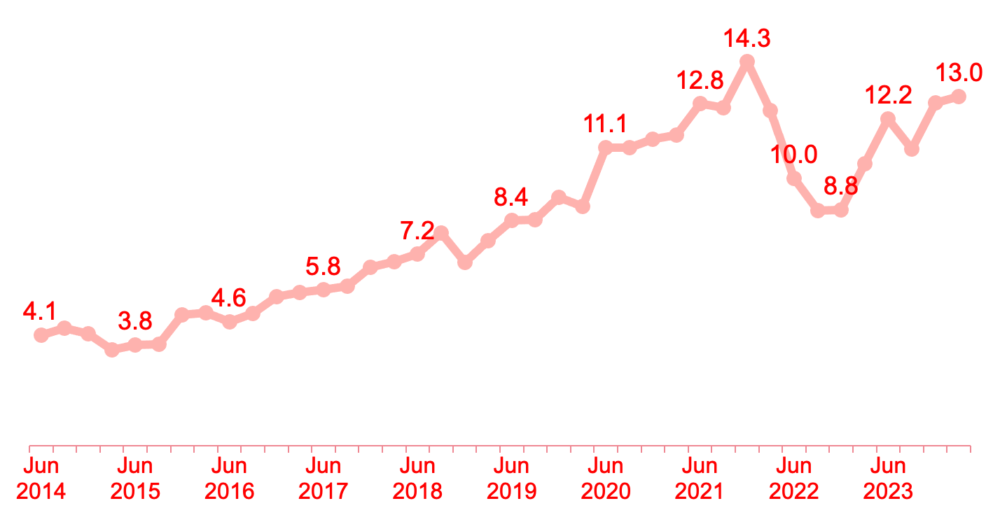

過去10年間、マイクロソフトは売上高、利益、フリーキャッシュフローにおいて顕著な成長を遂げました。

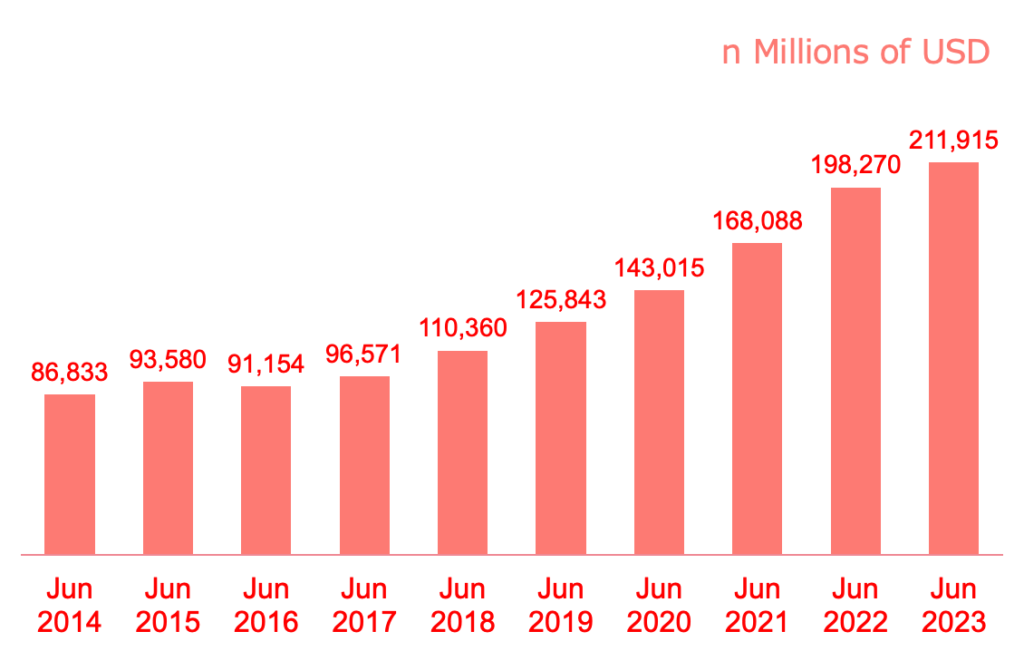

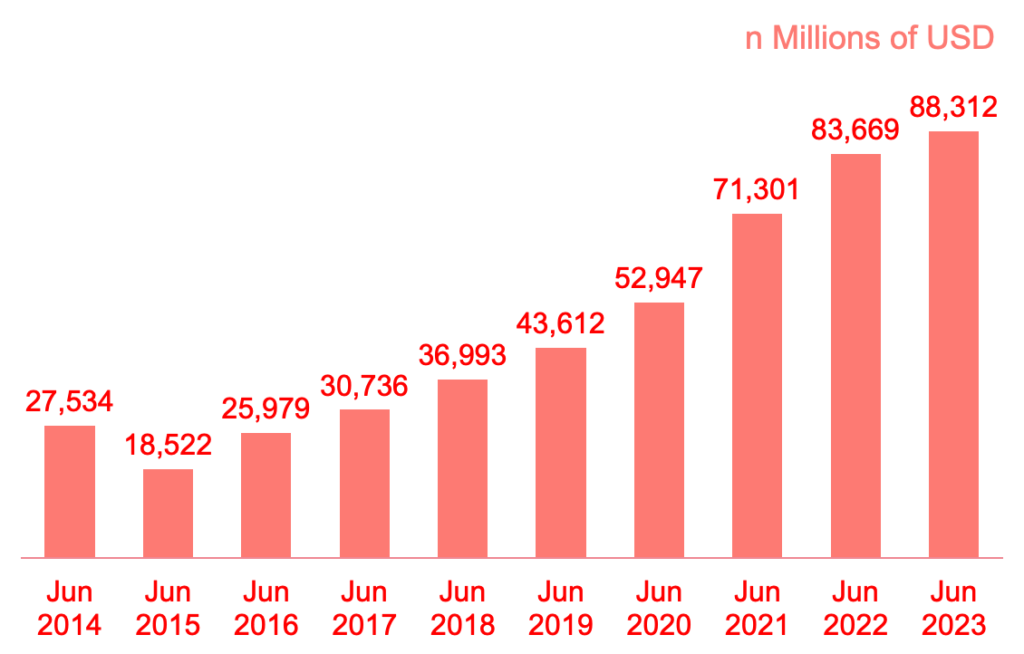

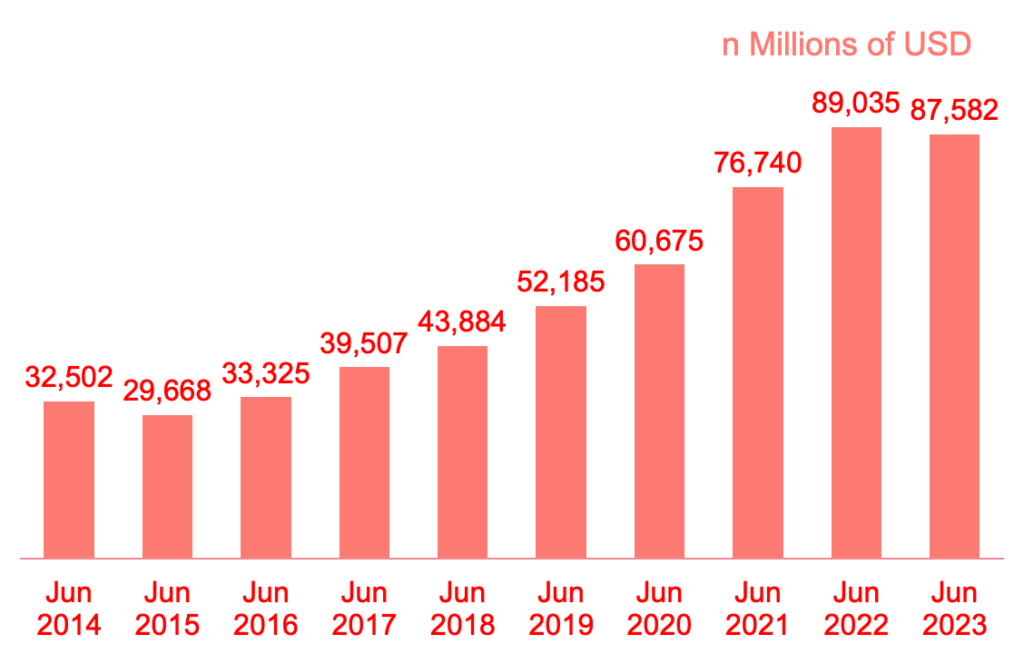

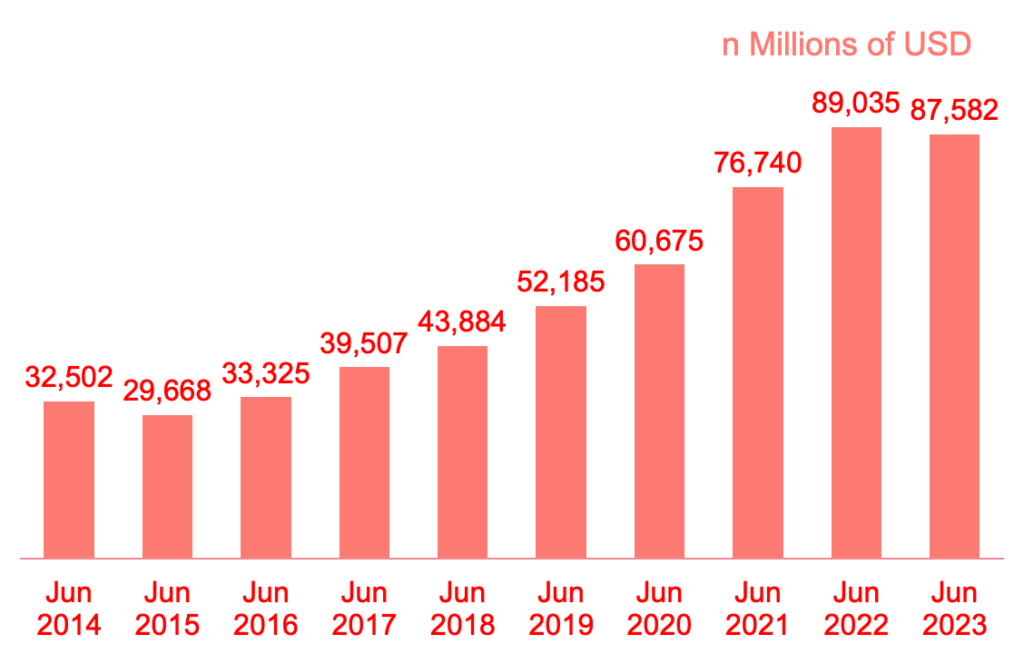

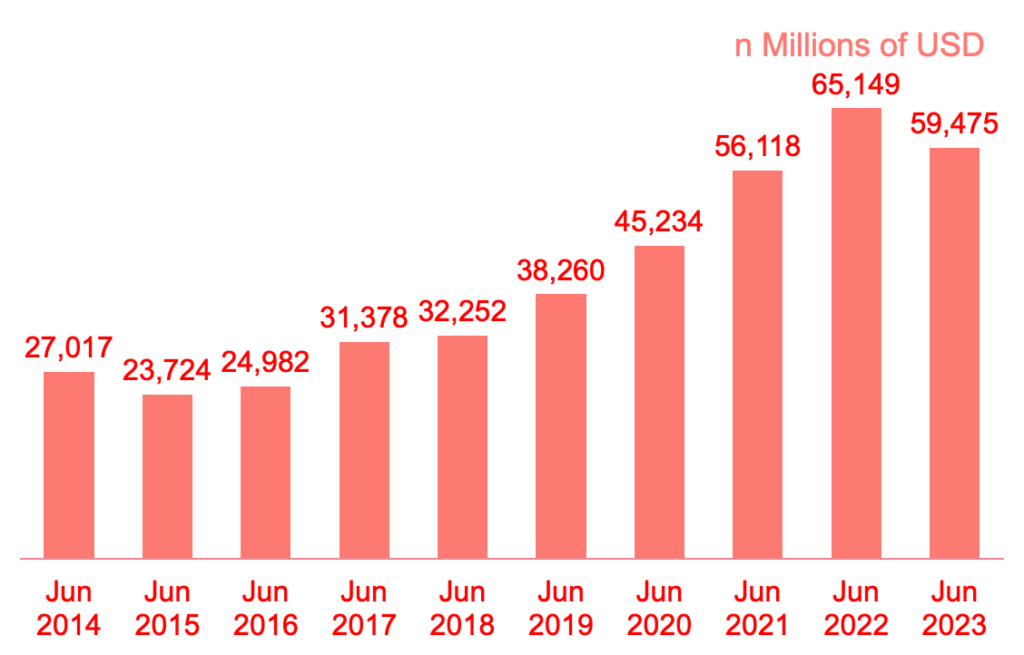

売上高

2014年から2023年にかけて、売上高は2.4倍に増加しました。この成長は、クラウドサービスなど新しいビジネス領域への投資によるものです。

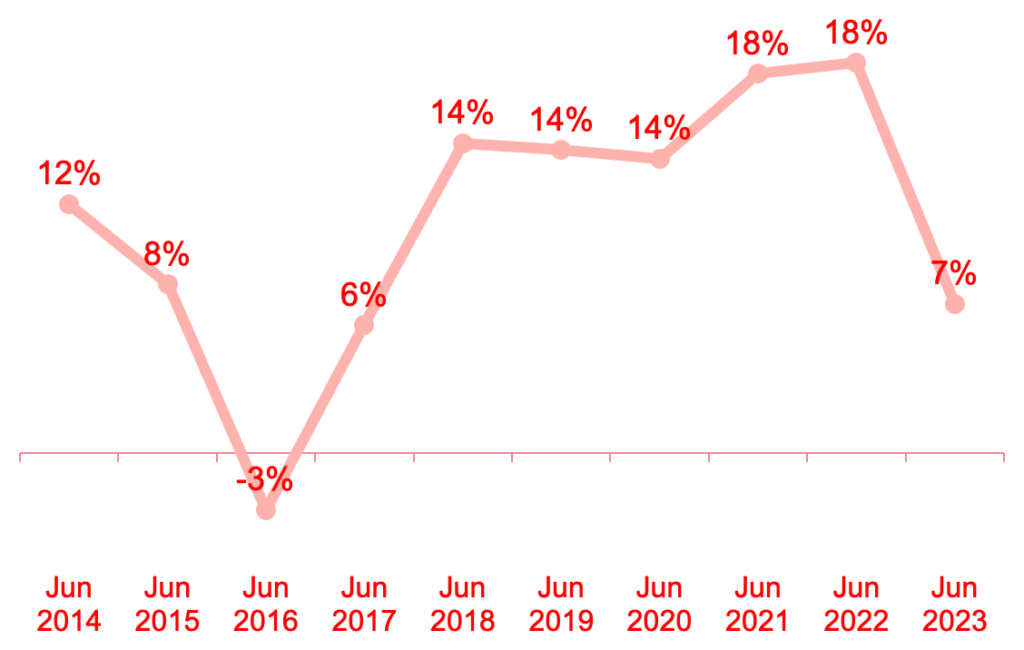

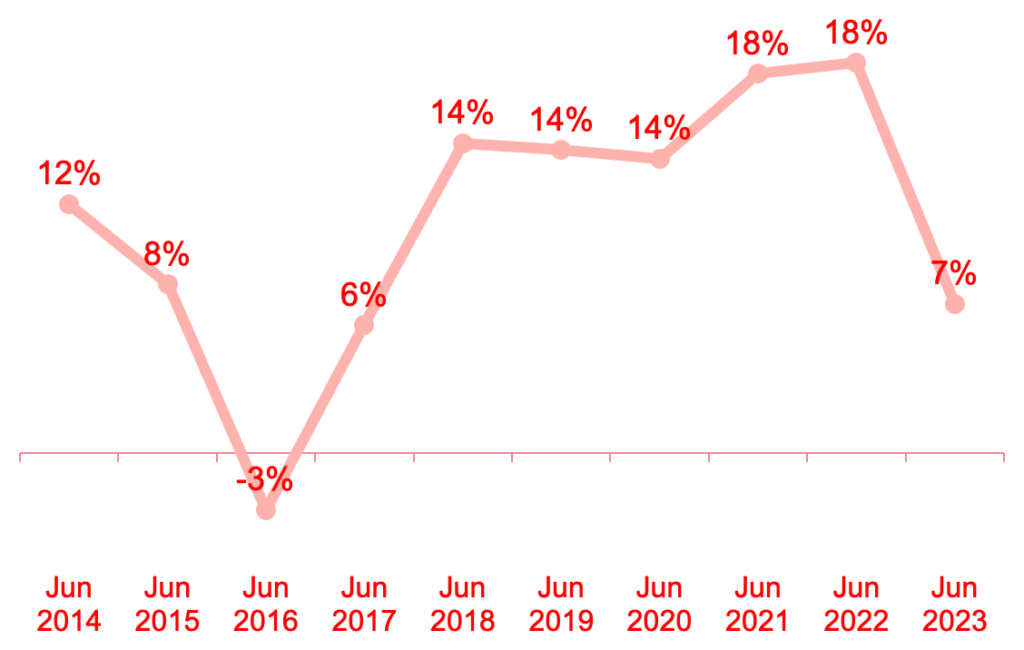

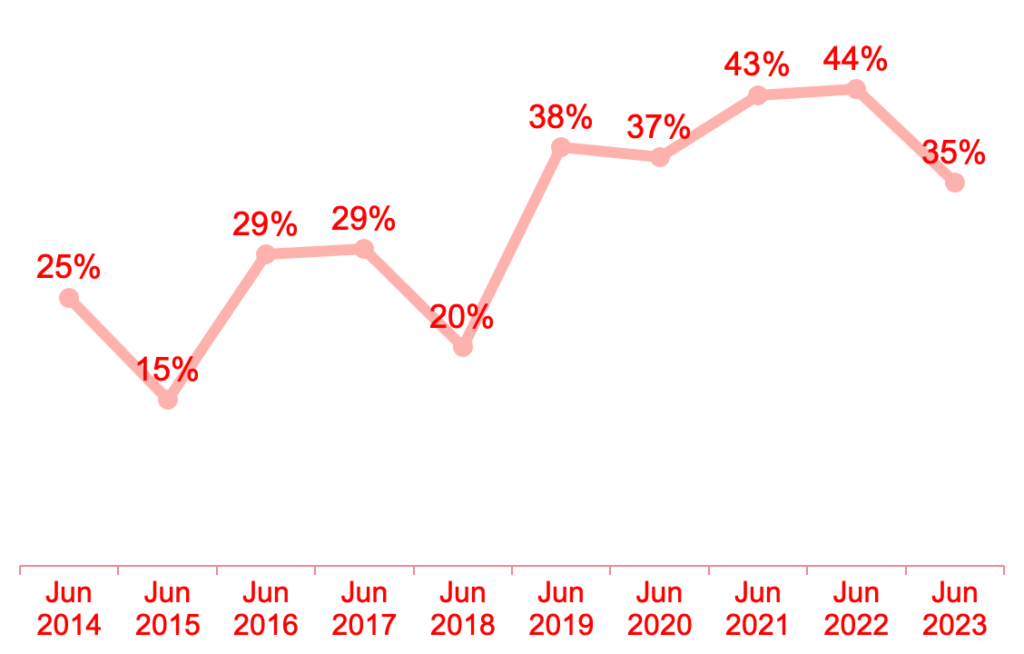

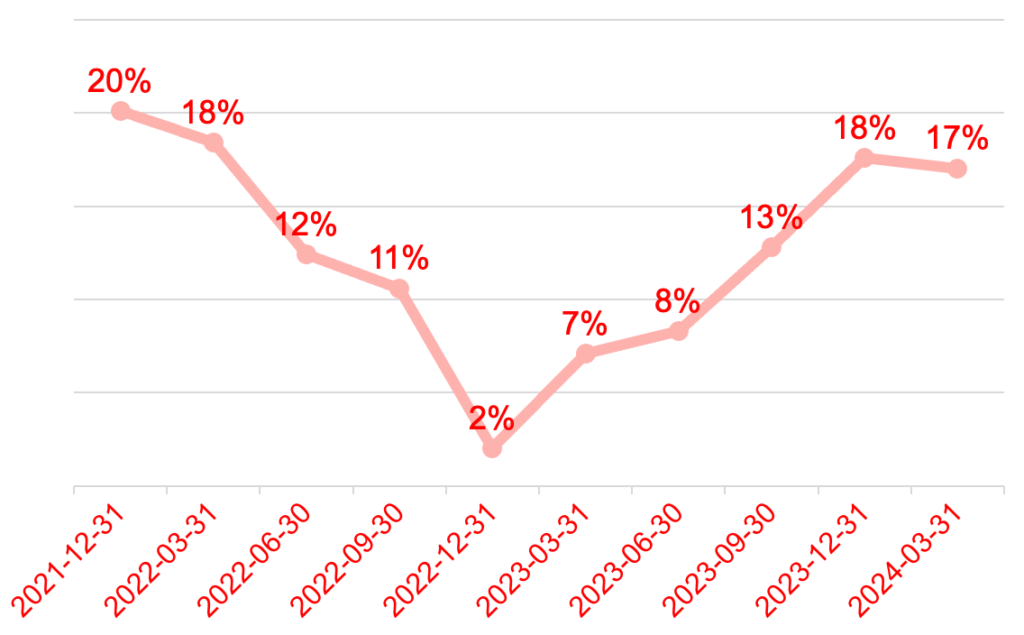

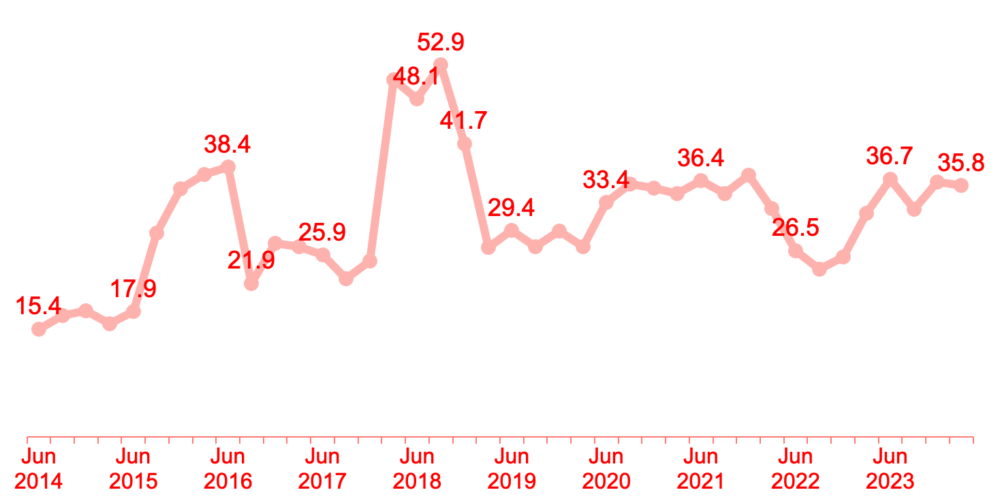

売上高成長率

売上高成長率(アナリスト予想)

| 会計年度 | 売上高成長率(Y/Y) |

|---|---|

| 2024年度 | +15.6% |

| 2025年度 | +14.3% |

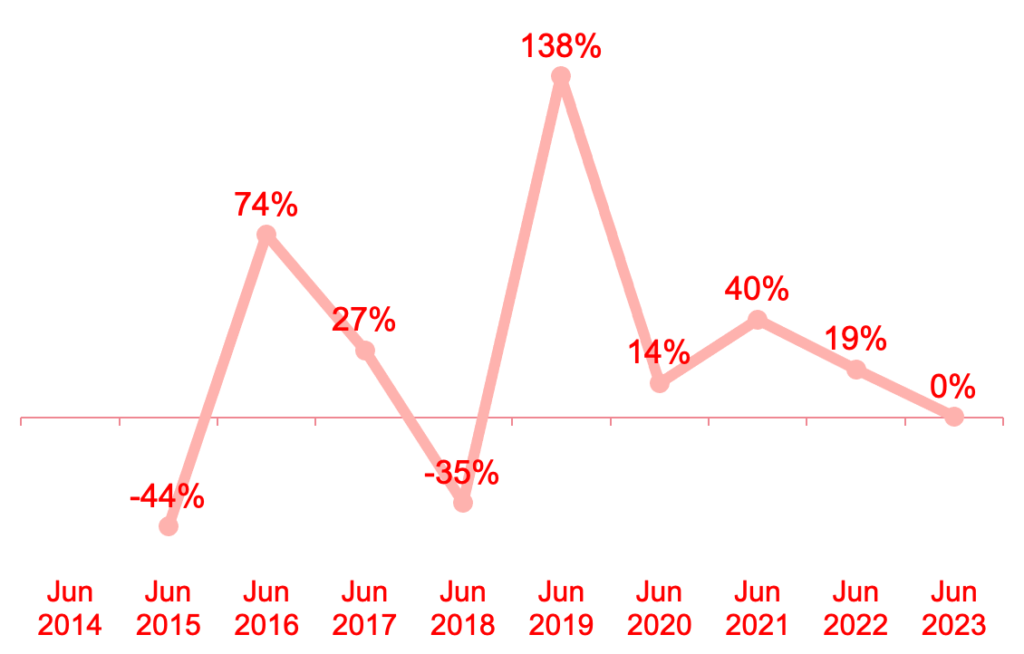

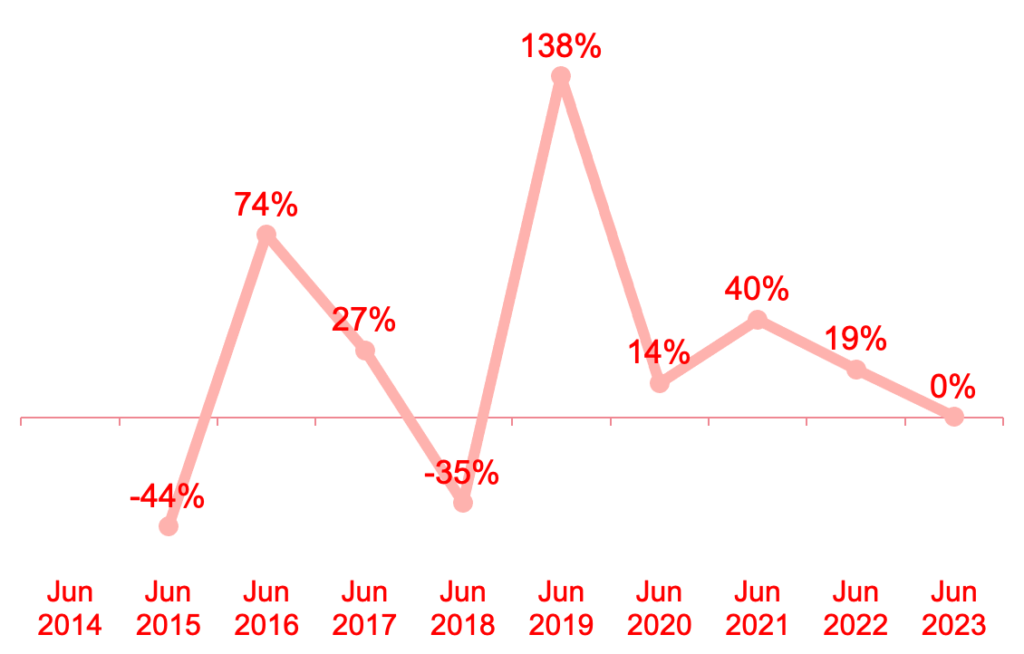

2015年度から2017年度にかけて、売り上げが落ち込んでいるのは、クラウドベースのサブスクリプションモデルへの転換を進めたからです。ほとんどの年で2桁成長を達成しており、今後も高い成長が予想されています。

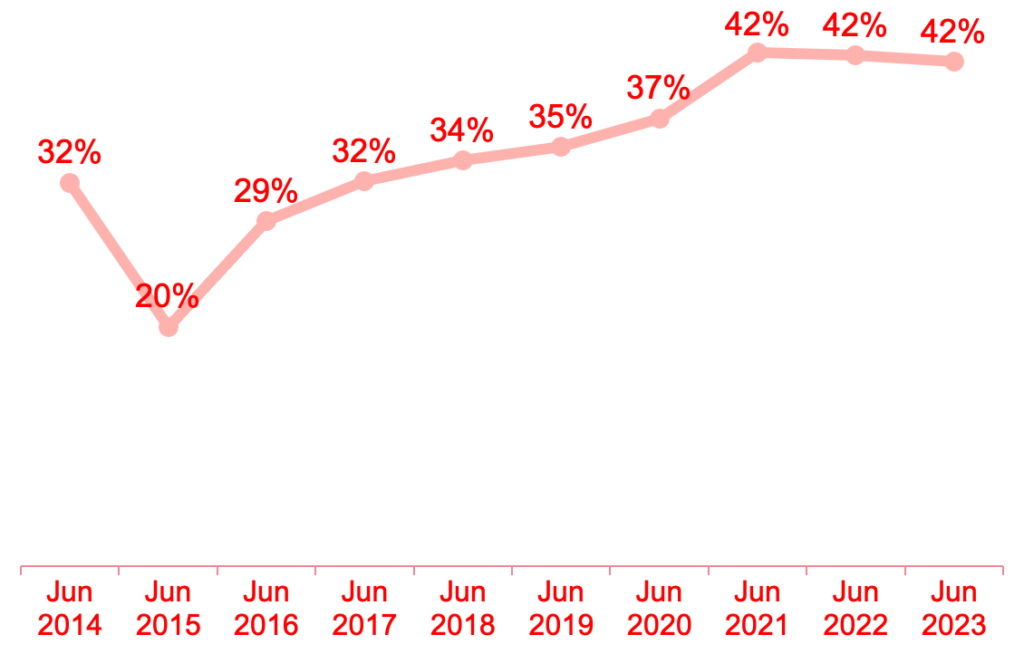

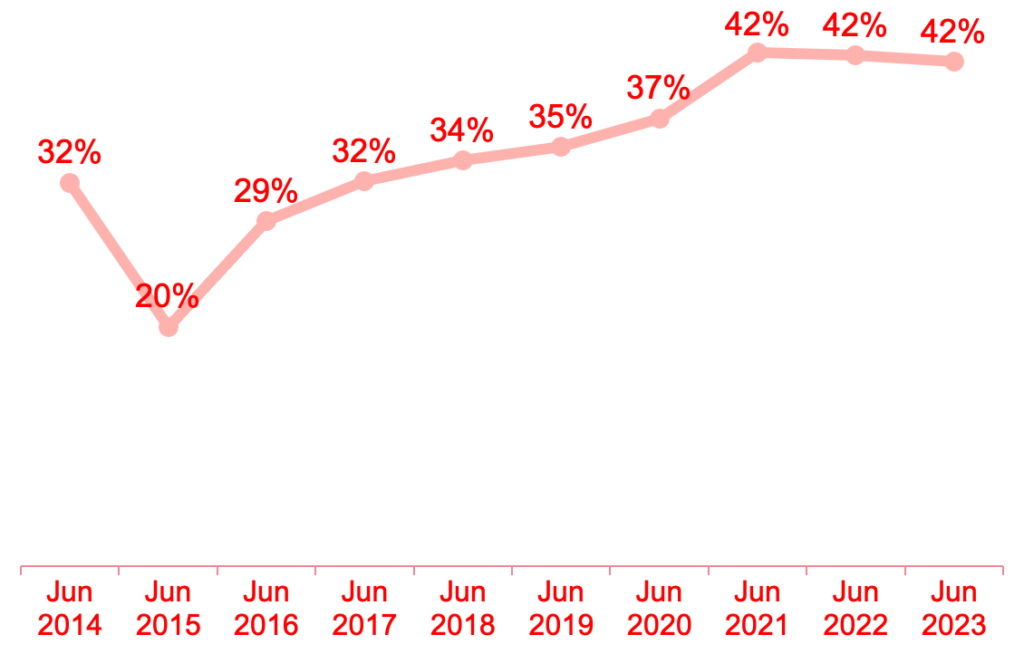

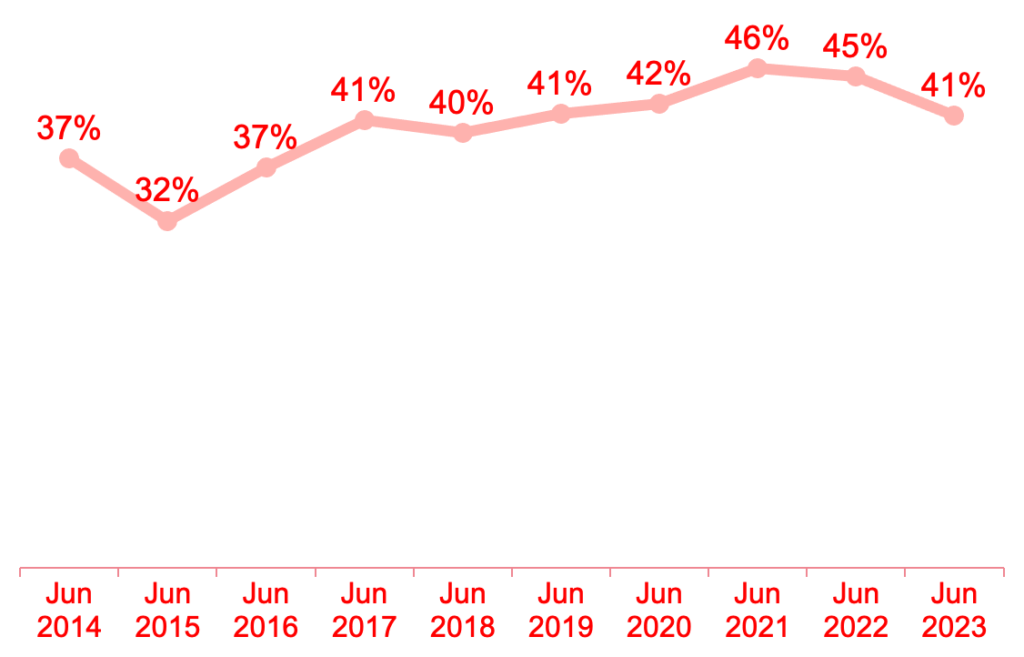

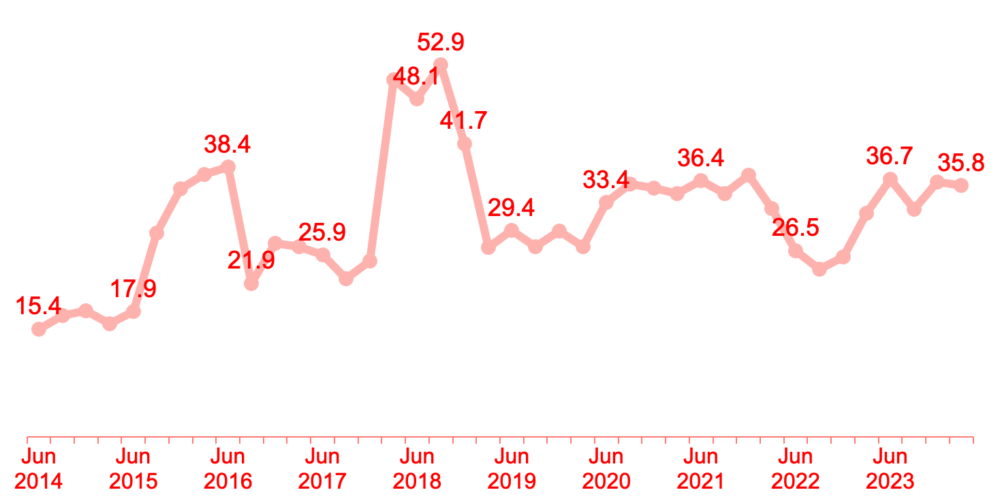

営業利益(GAAP)

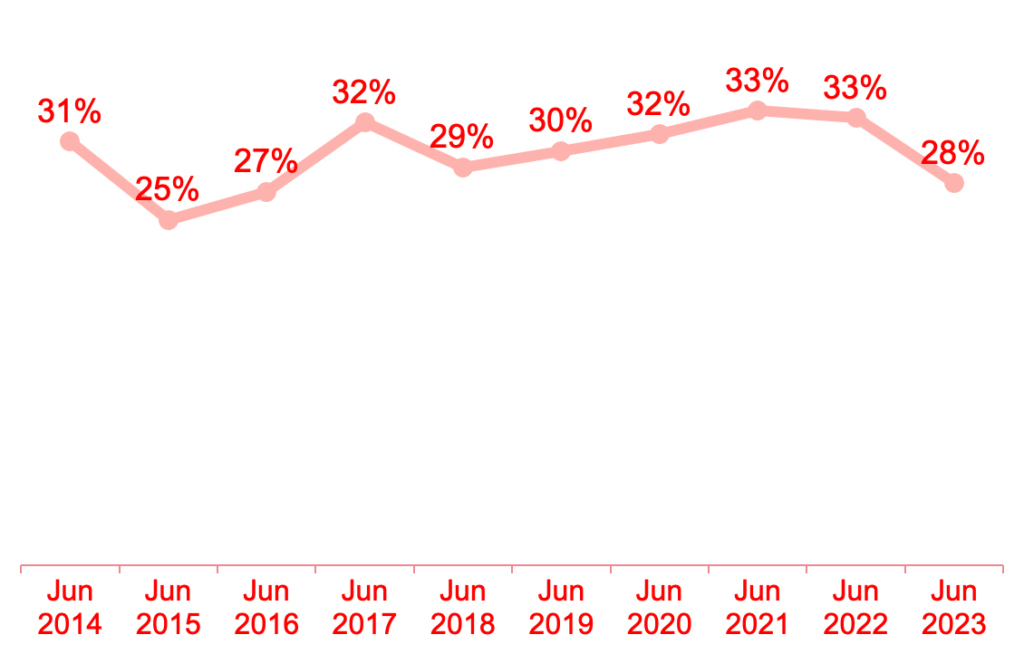

営業利益率(GAAP)

営業利益率は高い水準で安定して推移しています。

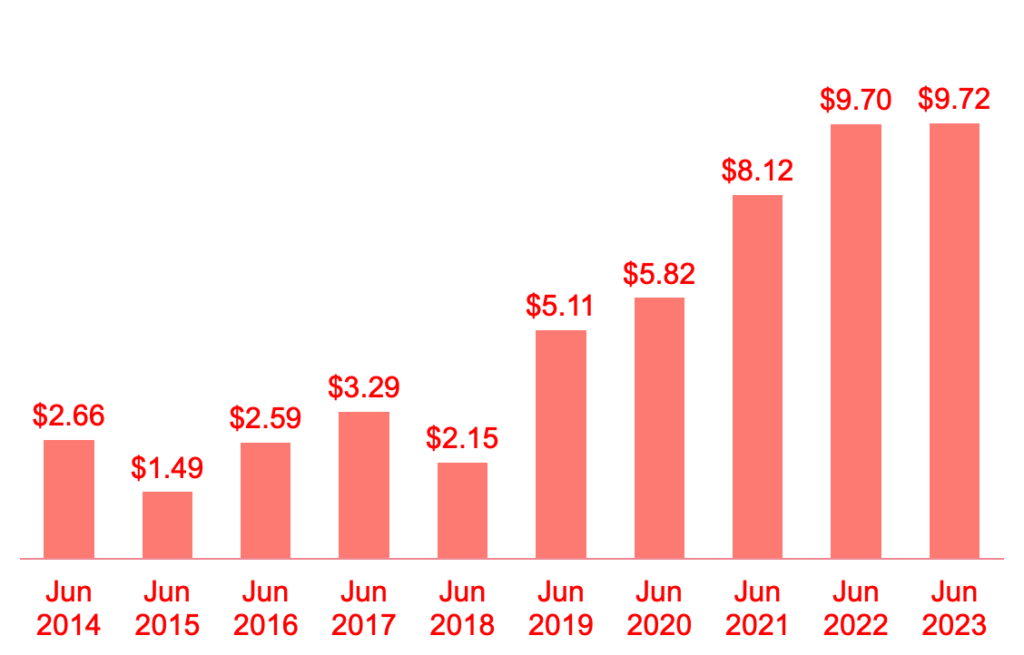

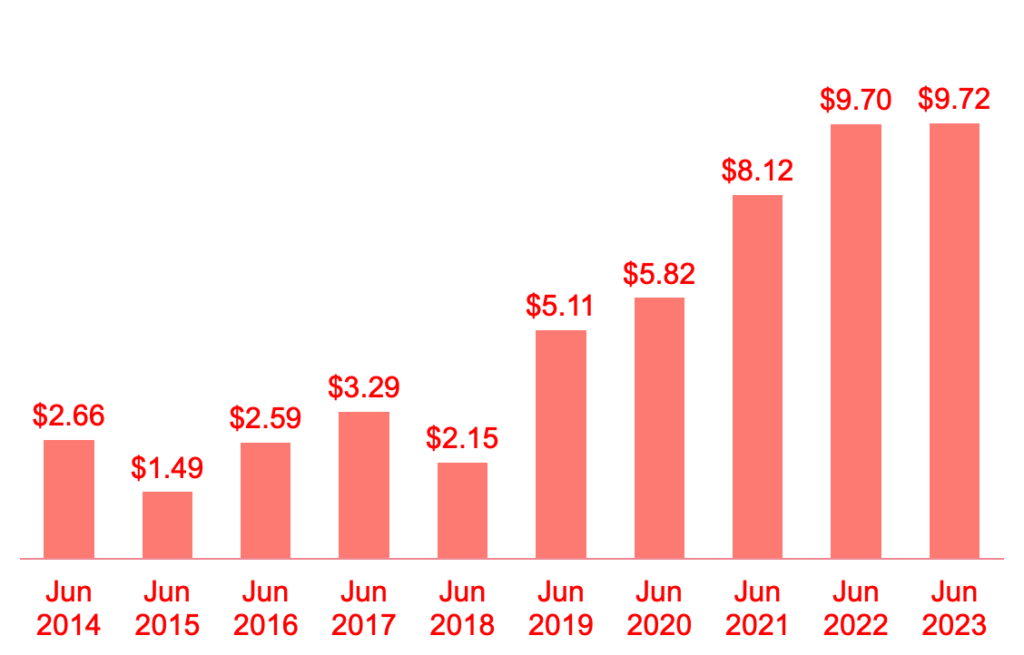

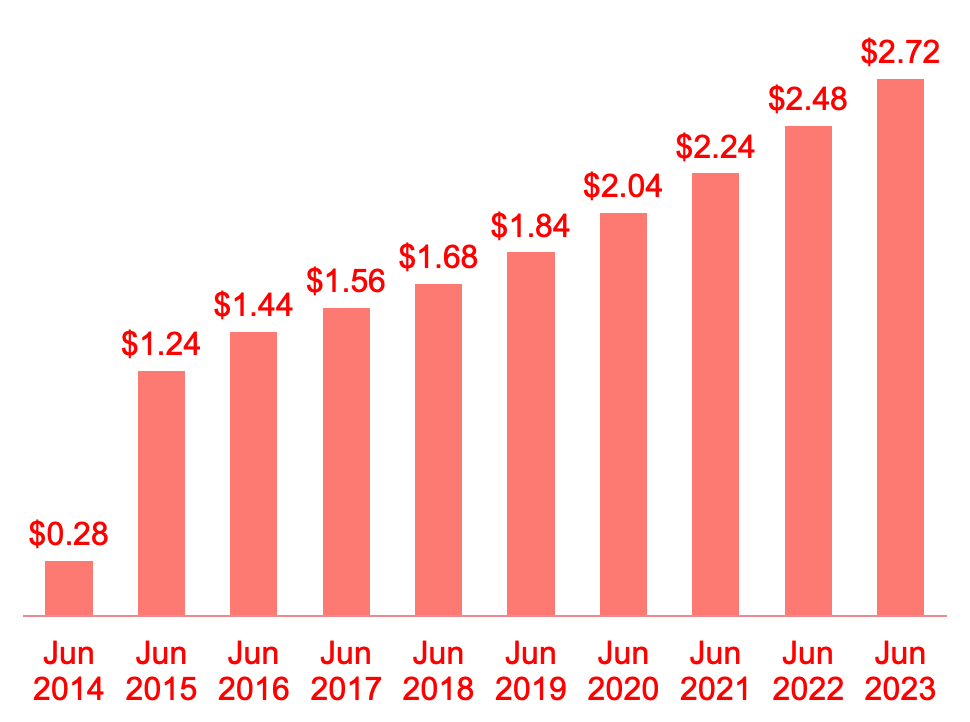

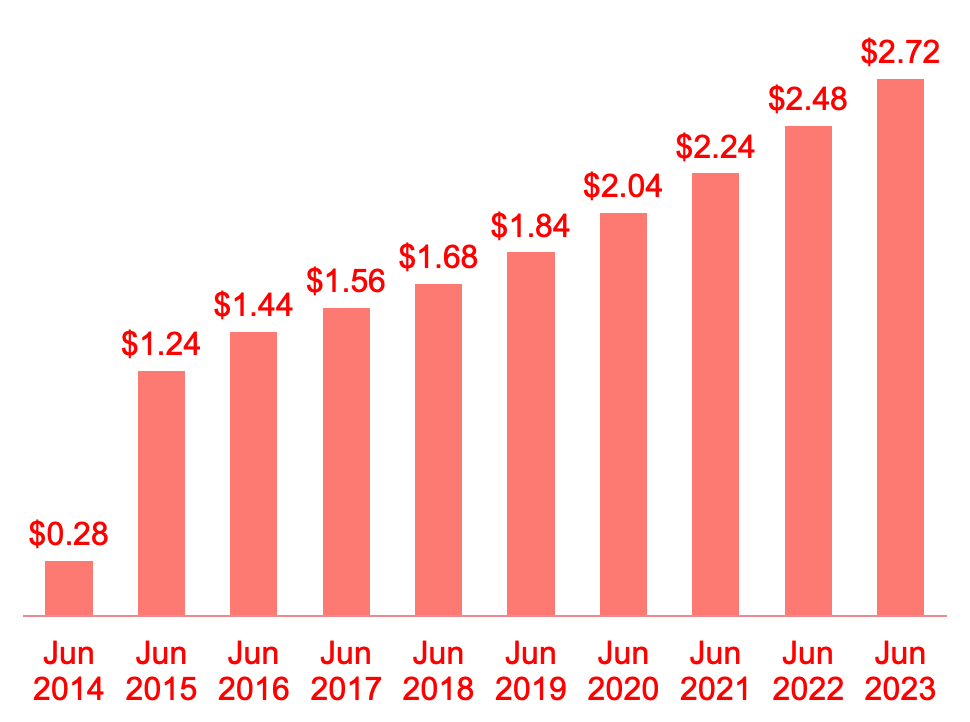

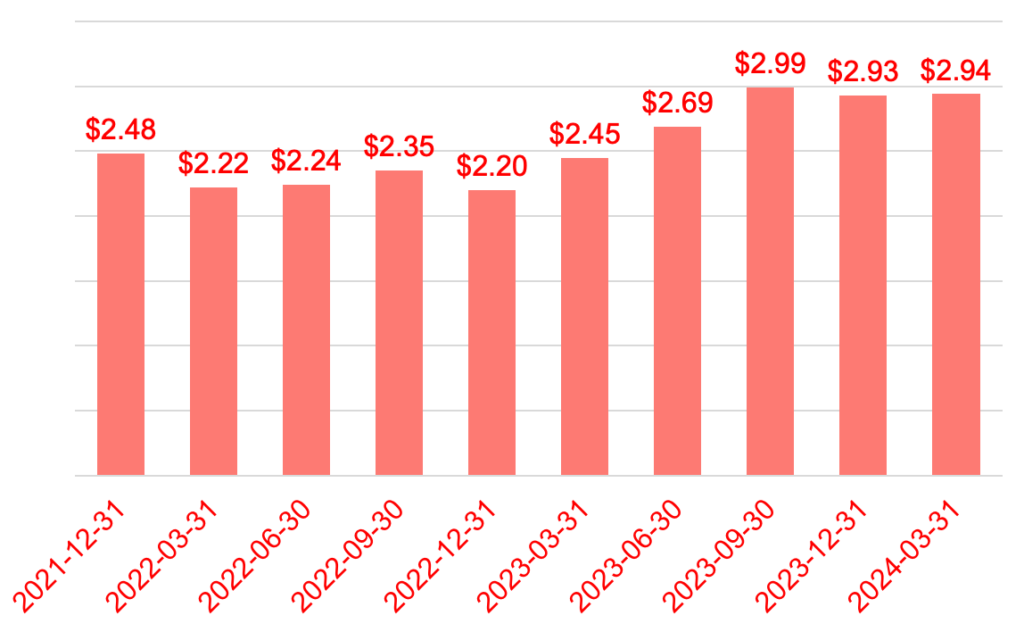

EPS(GAAP)

1株当たりの利益も着実に増加。

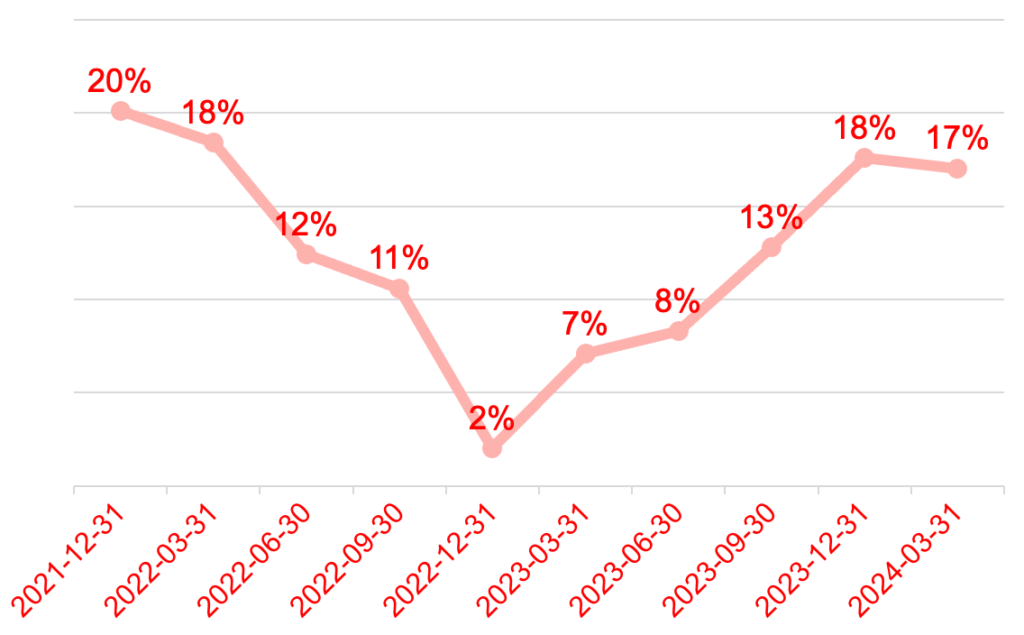

EPS成長率(GAAP)

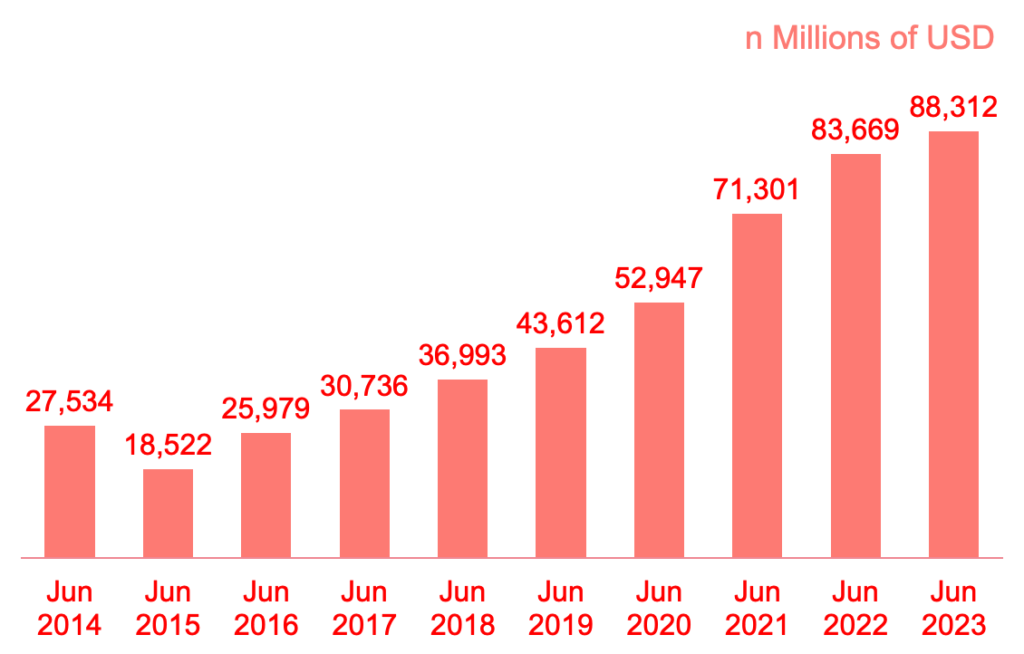

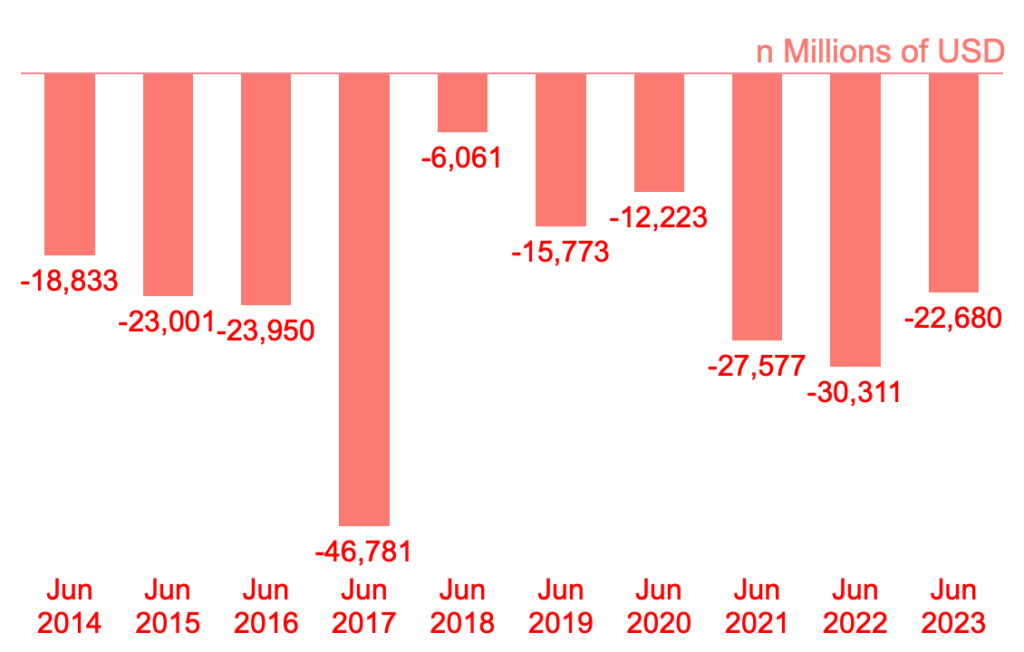

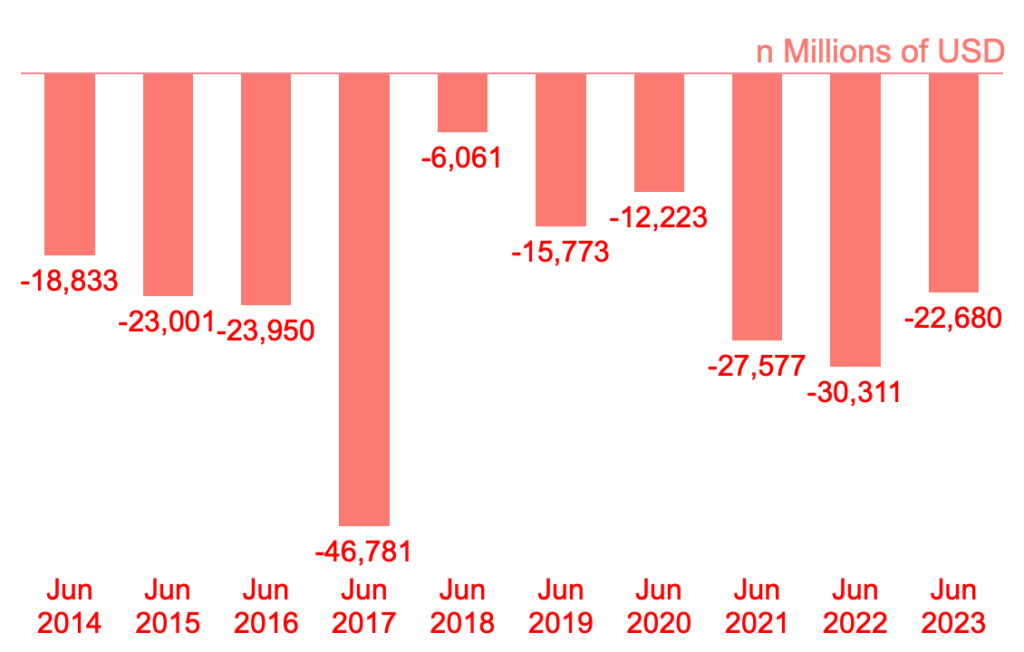

営業キャッシュフロー

投資キャッシュフロー

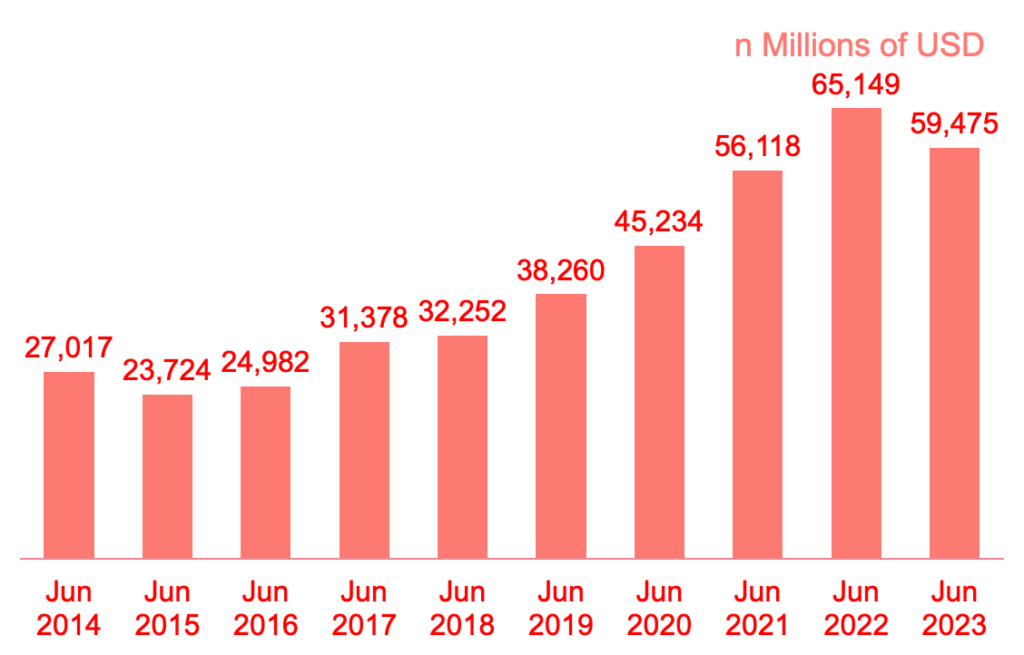

フリーキャッシュフロー

フリーキャッシュフローも大幅に成長しました。

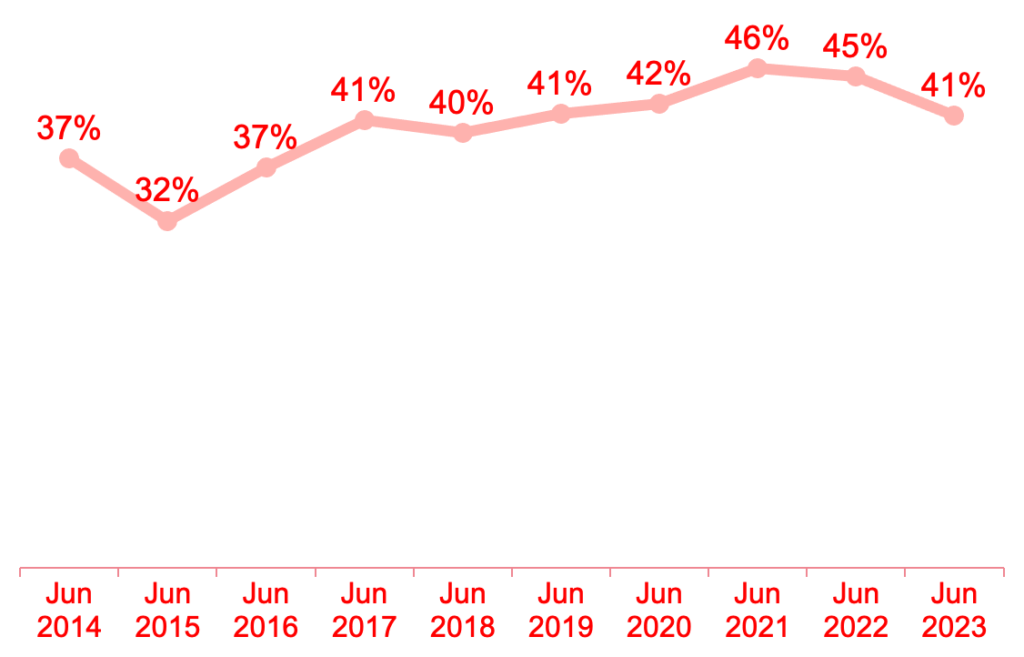

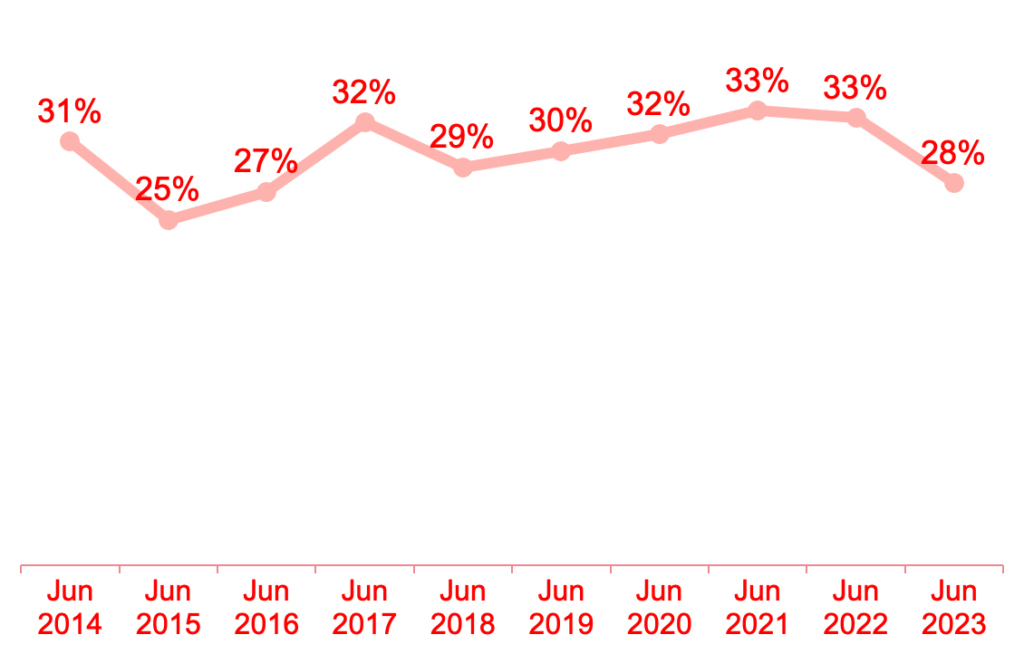

営業キャッシュフローマージン

フリーキャッシュフローマージン

キャッシュフローは潤沢で、強固なバランスシートを形成しています

マイクロソフトのビジネスに、ほとんど運転資金は必要ありません。

売上を伸ばせば伸ばすほど、フリーキャッシュフローが増えるビジネスモデルです。

総債務は1年分のEBITDAでカバーできるほど少なく、キャッシュフローに対する金利の支払いも大きくありません。

マイクロソフトは、アメリカの主要格付け会社から最高格付けを付与されています。

マイクロソフト(MSFT)株主還元(配当・自株買い)推移

強力な利益成長を、株主に還元してきました。

1株あたり配当

| 配当利回り | 0.71% |

| 連続増配年数 | 19年 |

| 過去5年間の年平均成長率 | 10.2% |

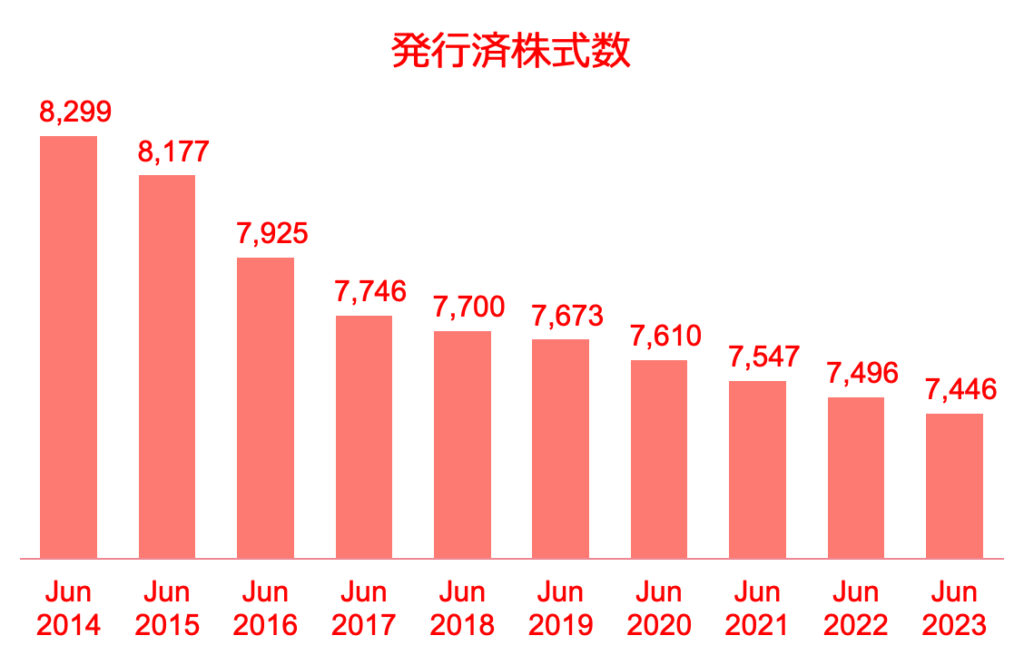

自社株買い

| 自社株買い利回り | 0.5% |

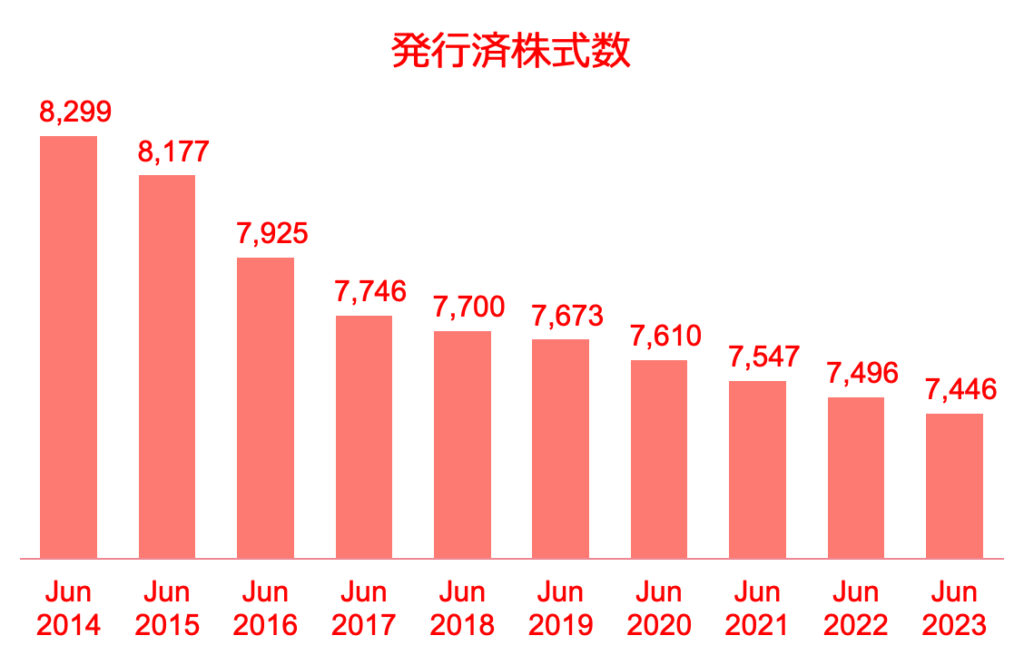

マイクロソフトは、積極的に自社株買いを実施しています。

過去10年間で、発行済株式の10%を削減しました。

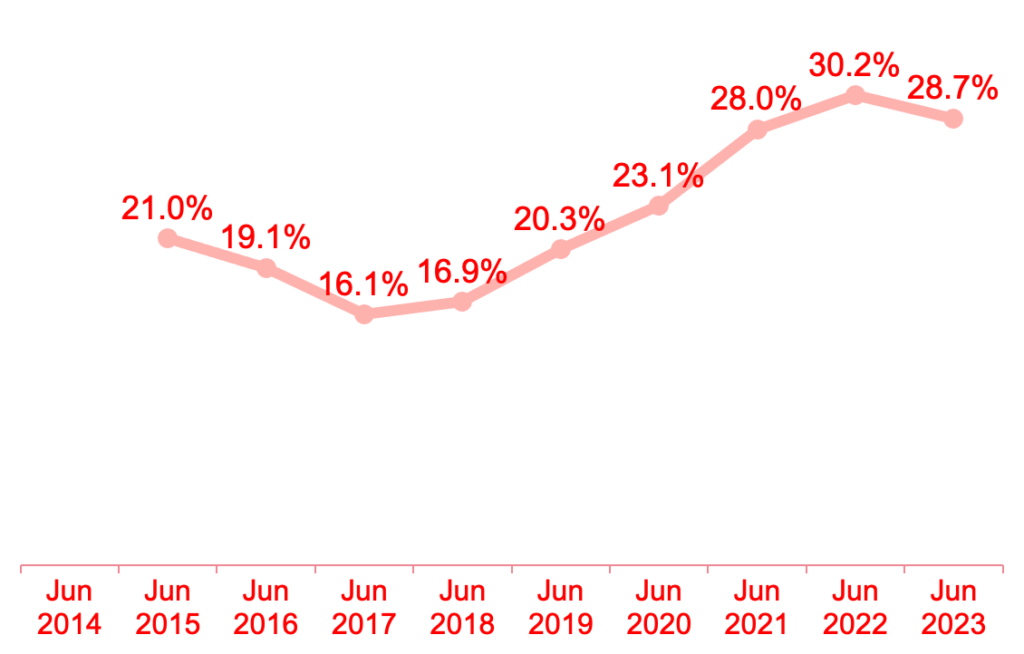

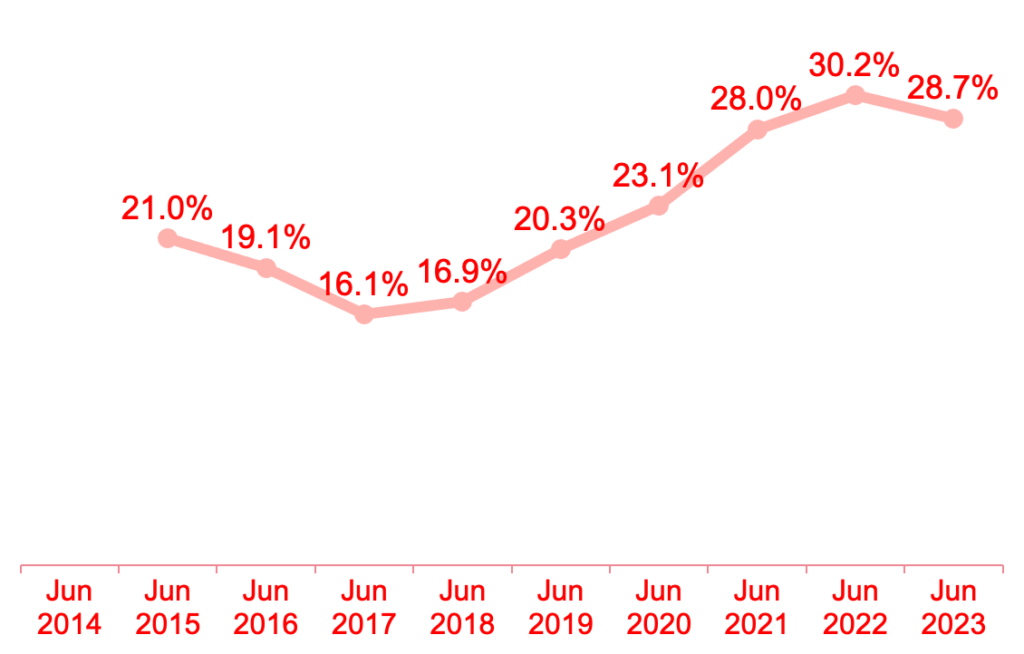

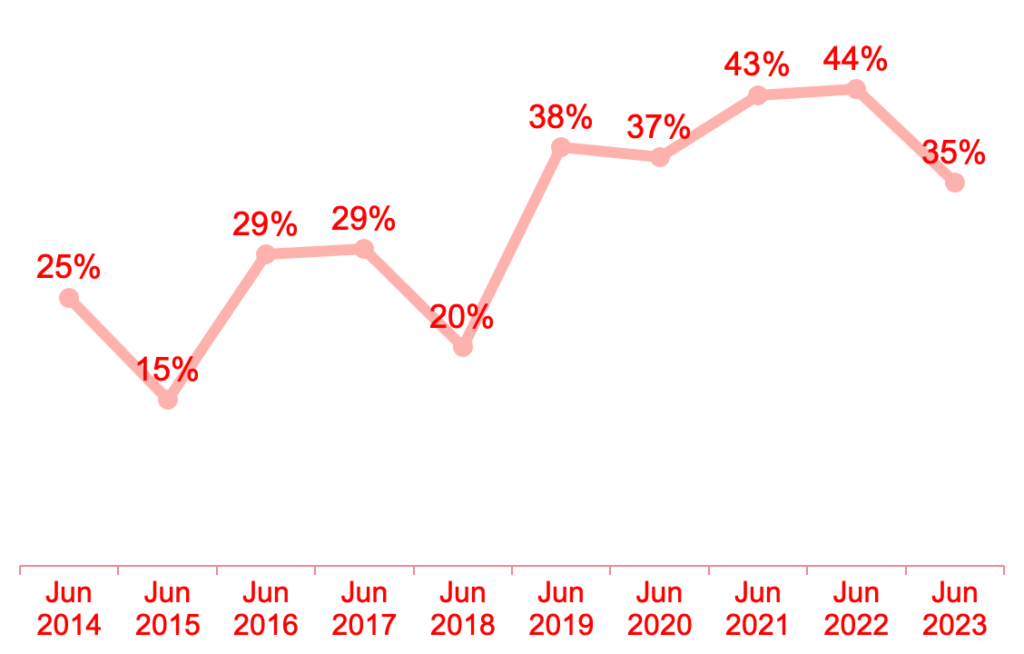

マイクロソフト(MSFT)資本効率(ROIC・ROE)推移

ROIC

ROICは、事業に投じた資金が、どれくらいのリターンを生み出したかという投資効率を評価する指標です。

わたしは、優良企業の基準の一つに、長期的にROICが15%以上あることとしています。

マイクロソフトのROICは、長期的に高い水準を維持しており、効率的に経営されています。

ROE

マイクロソフト(MSFT)四半期決算

EPS予想と結果

| 決算日 | 結果 | 予想対比 | ○× |

|---|---|---|---|

| 24/4/25 | 2.94 | +0.10 | ○ |

| 24/1/30 | 2.93 | +0.16 | ○ |

| 23/10/24 | 2.99 | +0.34 | ○ |

| 23/07/25 | 2.69 | 0.14 | ○ |

| 23/04/25 | 2.45 | +0.22 | ○ |

| 23/01/24 | 2.32 | +0.00 | ○ |

| 22/10/25 | 2.35 | +0.04 | ○ |

| 22/07/26 | 2.23 | -0.06 | × |

| 22/04/26 | 2.22 | +0.02 | ○ |

| 22/01/25 | 2.48 | +0.16 | ○ |

| 21/10/26 | 2.27 | +0.19 | ○ |

| 21/07/27 | 2.17 | +0.24 | ○ |

| 21/04/27 | 1.95 | +0.17 | ○ |

| 21/01/26 | 2.03 | +0.39 | ○ |

| 20/10/27 | 1.82 | +0.27 | ○ |

EPS推移

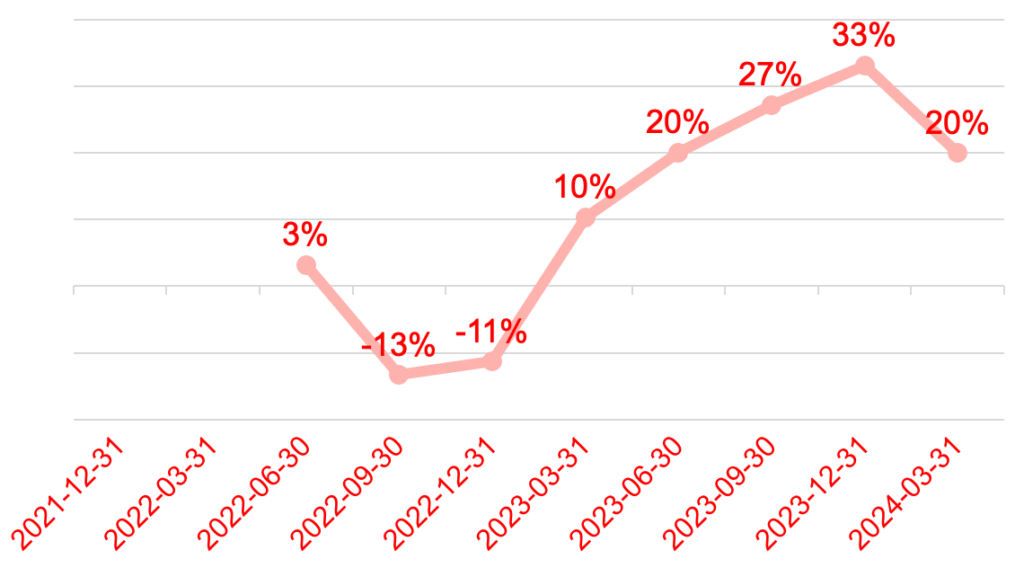

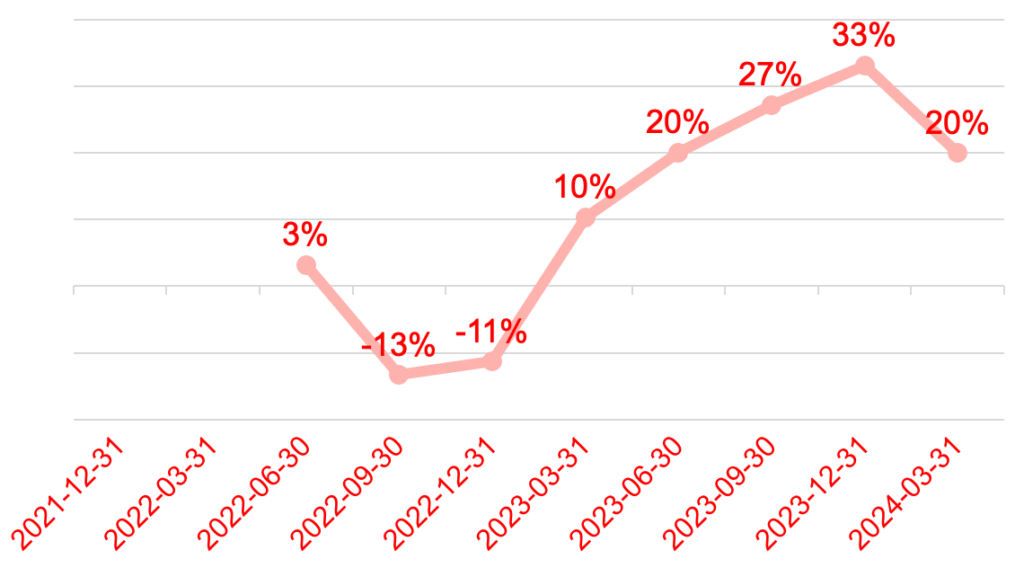

EPS成長率(Y/Y)

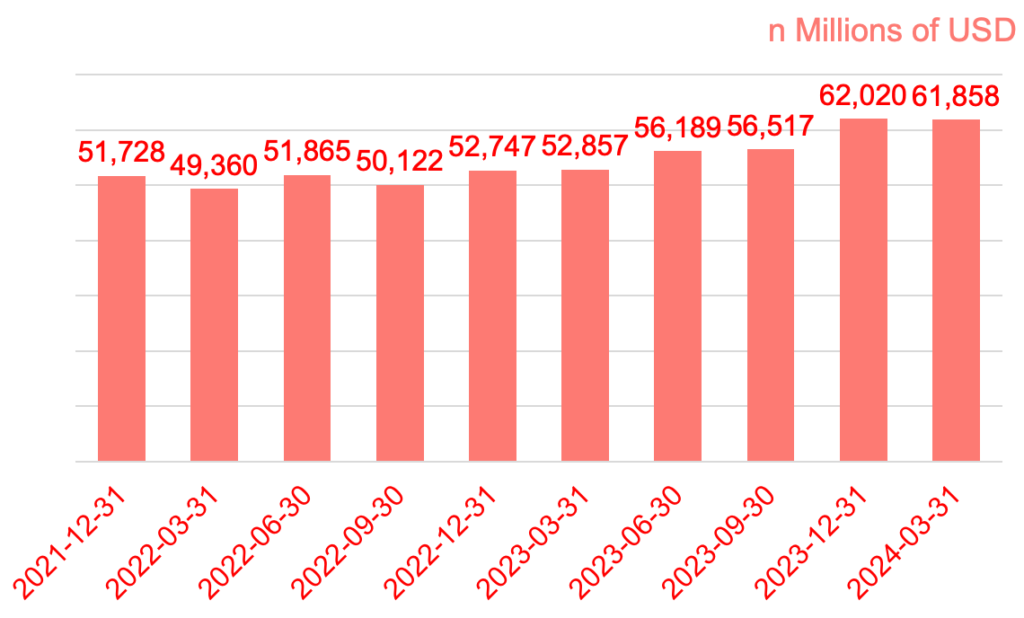

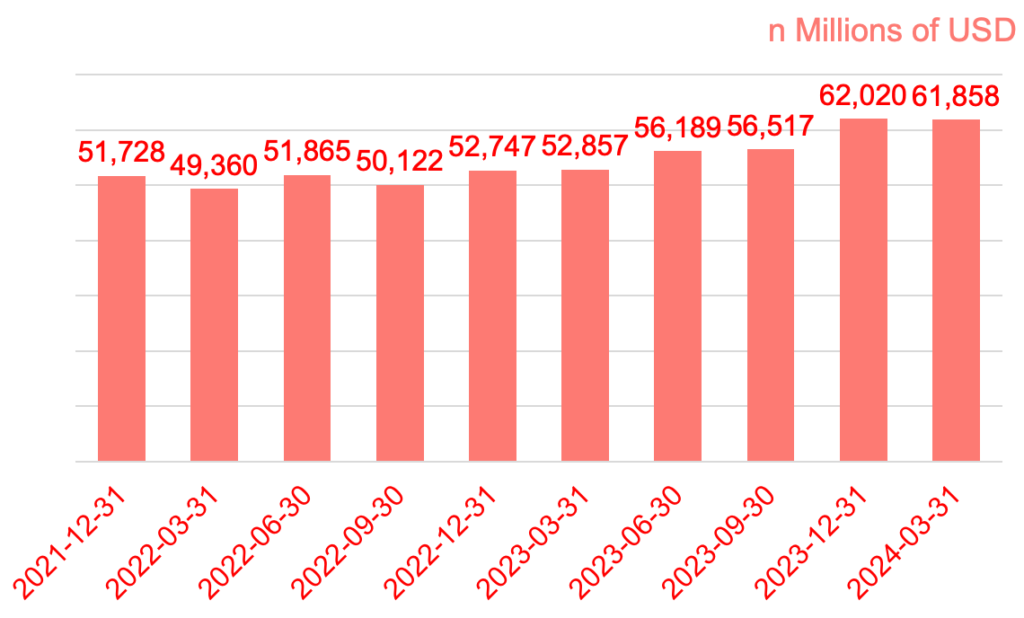

売上高の予想と結果

| 決算日 | 結果 | 対予想 | ○× |

|---|---|---|---|

| 24/4/25 | 61.9B | +977.9M | ○ |

| 24/1/30 | 62.0B | +890.7M | ○ |

| 23/10/24 | 56.5B | +1.972B | ○ |

| 23/07/25 | 56.2B | +698.9M | ○ |

| 23/04/25 | 52.9B | +1.832B | ○ |

| 23/01/24 | 52.7B | -405M | × |

| 22/10/25 | 50.12B | +435.2M | ○ |

| 22/07/26 | 51.9B | -493.4M | × |

| 22/04/26 | 49.4B | +312.7M | ○ |

| 22/01/25 | 51.7B | +938.5M | ○ |

| 21/10/26 | 45.3B | +1.327B | ○ |

| 21/07/27 | 46.2B | +1.853B | ○ |

| 21/04/27 | 41.7B | +897.2M | ○ |

| 21/01/26 | 43.1B | +2.826B | ○ |

| 20/10/27 | 37.2B | +1.376B | ○ |

売上高推移

売上高成長率(Y/Y)

Amazon music unlimited 3ヶ月無料

通常は月額980円かかるので、実質3,240円もお得

対象者限定で7/15まで

>> Amazon Music Unlimited キャンペーン対象か確認する。

マイクロソフト(MSFT)バリュエーション(PSR・PER)推移

実績PSR

| 過去10年平均 | 8.2倍 |

| 過去5年平均 | 11.0倍 |

| PSR(LTM) | 13.2倍 |

| PSR(NTM) | 12.8倍 |

実績PER

| 過去10年平均 | 30.9倍 |

| 過去5年平均 | 32.1倍 |

| PER(LTM) | 36.2倍 |

| PER(NTM) | 33.3倍 |

現在は、AI銘柄がマーケットを牽引しており、マイクロソフトもその中で人気の銘柄として取引されています。

そのため、バリュエーションは、過去の水準と比べて割高です。

しかし、クラウドへの移行や生成AIの恩恵を、複数年に渡って享受できるポジションにいることを考慮すれば、現在の価格でも投資に値すると考えています。

Amazonの Kindle unlimited が、今だけ無料のキャンペーンを実施中。

ビジネス書、小説、マンガ、雑誌、洋書まで、500万冊以上が読み放題!

以下の投資本も無料で読むことができます。

①マンガでわかるバフェットの投資術

②マンガでわかるピーターリンチの投資術

③マンガでわかるイーロン・マスクの起業と経営

>> Kindle unlimited キャンペーンの対象か確認する。

マイクロソフト(MSFT)今後の株価見通し

Microsoftは、誰もが認める超優良企業です。

1975年創業のハイテク企業ですが、今でも高成長を続けています。

そのビジネスの中心にあるのがクラウドです。

すでに高いシェアを獲得しており、ライバルはAmazonとGoogle、その他の限られた企業だけです。

そんな中で、最もシェアを伸ばしているのがAzureです。

クラウド市場は巨大で成長しているため、Microsoftはこれからも10%程度の売上成長が続くと予測しています。

また、AI分野にも積極的に投資を行っており、その成果が徐々に現れています。

製品にAIツールを導入することで、、競合他社との優位性が高まると考えています。

現在、アメリカでは賃金高やインフレが心配されていますが、

そのような環境下でマイクロソフトのサービスは、企業の効率や生産性を高めるため選好される可能性もあります。

潤沢なキャッシュフローと強固なバランスシートを保有しており、リセッションや不況など悪い環境でも、必ず乗り越えることができると信じています。

そして、世界最高峰の経営陣は、アドレス可能な市場を開拓する力を持っており、今後の事業戦略に期待しています。

超優良企業なのでバリュエーションは高めです。

しかし、クラウドへの移行や生成AIの恩恵を複数年に渡って享受できる点を考慮すれば、投資の価値は十分にあると考えられます。

マイクロソフトは、大きな市場シェアをもつ巨大企業ですが、革新的な企業でもあります。これらの点を踏まえ、マイクロソフトは引き続き投資家にとって魅力的な選択肢だと考えています。

最後まで、お読みいただきまして、ありがとうございました。YouTubeのチャンネル登録をよろしくお願いします。

最後に、関連記事を紹介。

Microsoftは、2024年最新版おすすめ米国株の一つです。こちらの記事では、長期で保有できる銘柄を紹介しています。

Microsoftの業績グラフはfinboxのデータをもとに作成しています。

MicrosoftはAI革命の恩恵を受ける銘柄として期待しています。AI市場の成長性については、 NVIDIAの分析記事で解説しています。

当ブログでは、多くの銘柄を紹介しているため、筆者のポジションを公開しています。

Amazonの聴く読書Audibleが無料体験を実施中。

7/22まで期間限定で、通常4,500円がなんと0円に。

12万以上の作品が聴き放題、散歩・家事の時間を学びに変える神サービスです。

オススメの投資本

⚫︎賢明なる投資家(ベンジャミン・グレアム著)

⚫︎投資家のヨットはどこにある?プロにだまされないための知恵

⚫︎世界一わかりやすい米国式投資の技法(広瀬隆雄 著)

Amazon music unlimited 3ヶ月無料

通常は月額980円かかるので、実質3,240円もお得

対象者限定で7/15まで

>> Amazon Music Unlimited キャンペーン対象か確認する。

Amazonの Kindle unlimited が、今だけ無料のキャンペーンを実施中。

ビジネス書、小説、マンガ、雑誌、洋書まで、500万冊以上が読み放題!

以下の投資本も無料で読むことができます。

①マンガでわかるバフェットの投資術

②マンガでわかるピーターリンチの投資術

③マンガでわかるイーロン・マスクの起業と経営

>> Kindle unlimited キャンペーンの対象か確認する。

Netflix:月額890円~

U-NEXT:月額2,189円~

Hulu:月額1,026円~

DMM TV:月額550円!

国内作品見放題数第2位

新作アニメ見放題数第1位

ドラマ・映画・独占作品も盛り沢山!

- 『投資で一番大切な20の教え』バフェットが大絶賛した1冊

- 『ピーター・リンチの株で勝つ』伝説のファンドマネージャーが語る投資手法

- 『株式投資で普通でない利益を得る』フィリップ・フィッシャーの投資手法

- 『とびきり良い会社をほどよい価格で買う方法』グルフォーカス創設者が定義する優良企業の条件

- 『テンプルトン卿の流儀』伝説のバーゲンハンターが明かす投資の秘訣

- 『ウォール街で勝つ法則』株式投資で最高の収益を上げるために

- 『千年投資の公理』売られすぎの優良企業を買う

- 『バフェットの教訓』逆風の時でもお金を増やす125の知恵

- 【金持ち父さん貧乏父さん】著者ロバート・キヨサキの思考法

- 『わが投資術 市場は誰に微笑むか』プロが明かす成功術

moomoo証券 がお得すぎるキャンペーンを実施中。

人気株をもらうための3ステップ

①アプリをダウンロード

②口座開設(無料)

③1万円以上を入金

*入金したお金で取引しなくても大丈夫です。

詳しくは公式サイトをご覧ください。

バフェットの投資手法が無料で学べる投資講座です。

新NISAをはじめたい人にもオススメで、9,800円相当の「投資信託完全攻略ガイド」を受け取ることもできます。

投資の脱炭素マーケット.comは、ESG投資に関する情報を無料で提供しています。

メールアドレスを登録するだけで、世界の脱炭素への動向や、テスラ車についての事例を知ることができます。